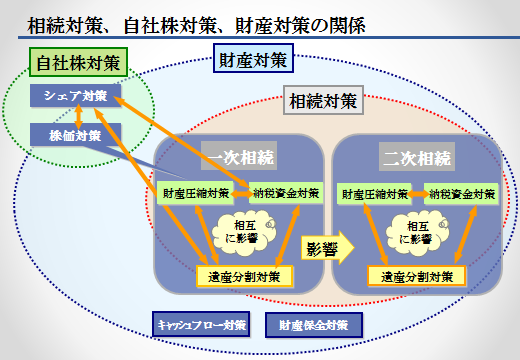

相続対策、自社株対策、財産対策の関係

財産に関する対策には、「相続対策」「自社株対策」「財産対策」があるとこれまでも、このメルマガやセミナーなど、さまざまな機会で触れてきました。

「相続対策」について

「相続対策」は、相続の際に発生するであろう問題を解決するための対策です。

- 期限までに現金で相続税を払えるか、を検討する「納税資金対策」

- 揉めることなく財産を分けられるか、を検討する「遺産分割対策」

- 相続税をできる限り抑えられないか、を検討する「財産圧縮対策」

から構成されます。

これら3つの対策はそれぞれが関係し合い、影響を受け合うことになります。

また「父と母」、「本人と配偶者」という区分で検討した場合、一次相続は二次相続に影響を及ぼすことになりますので、一次相続対策と二次相続対策はセットで検討すべきです。

「自社株対策」について

「自社株対策」は、事業承継において最も重要な財産である自社株に関する対策です。

- 安定した会社経営を行うための「シェア対策」

- 株価を下げられないかを検討、つまり相続対策「財産圧縮対策」の1つとしての「株価対策」

から構成されます。

「財産対策」について

「財産対策」は、「相続対策」や「自社株対策」を含むことになりますが、

その他にも、

- 退任後の生活資金や相続後の残された家族の生活資金の捻出を検討する「キャッシュフロー対策」

- 家族信託や成年後見制度などの活用を検討する「財産保全対策」

があります。

今回は、この「財産保全対策」としての家族信託について見ていきます。

「財産保全対策」としての家族信託とは

家族信託は民事信託とも呼ばれていますが、「信託契約」という契約によって財産の管理を家族に信託する、つまり“信じて託す”ことです。

家族に託す、という点で信託銀行などが事業として行う商事信託とは異なります。

家族信託の活用例

この家族信託ですが、どのような場合に活用することになるのでしょうか。

認知症になり判断能力が無くなると、さまざまな法律行為をすることができなくなります。

例えば、施設に入るための資金を捻出するために、所有している不動産を売却しようとしても、認知症になってしまうと法律行為ができなくなるため売却することができません。

また、相続対策として不動産の購入を検討していたとしても、認知症になってしまうと、不動産の購入や建築、借入れなどの契約を締結することができなくなってしまうため、結果、相続対策を進めることはできなくなります。

そこで、認知症になってしまうことに備えて不動産の売却や購入などを進められるようにしておくために、家族信託という方法で家族に自分の財産である預金や不動産を信託しておくのです。

このように、家族信託は「財産を守る」ということになりますので、「財産保全対策」の1つの方法となり得るのです。

成年後見制度との違い

では、「財産保全対策」としての別の方法である成年後見制度とは何が違うのでしょうか。

成年後見制度は次のような点で使い勝手が悪い、と言われています。

- 後見人として家族を指定することはできません。家庭裁判所が後見人を決定することになります。

- 財産を減らす行為ができないため、財産管理の範囲は限定的になります。本人の財産を維持することが目的になりますので、家庭裁判所の管理のもとで財産管理を行うことになり、原則として、株式や不動産の売買などはできないことになります。

- 後見制度が開始すると、その後、やめることはできません。

認知症になってしまうと信託契約も締結できないことになりますので、結果として成年後見制度を活用するしか手が無くなってしまいます。

家族信託はそれ自身で、相続税を引き下げる「財産圧縮対策」には繋がりませんが、大切な家族の財産を守るためにも、認知症に備えて今のうちから家族信託について検討していきましょう。

筆者紹介

- アタックスグループ 代表パートナー

- アタックス税理士法人 代表社員 税理士 村井 克行

- 1987年 南山大学卒。「会計税務の知の集結と事例の体系化」を確立すべく立ち上げた「ナレッジセンター室長」を務めた後、現在は、組織再編や相続対策など、最新の税法・会社法の知識を生かした永続企業のための総合的な支援業務に従事。誠実で緻密な仕事ぶりは多くのオーナー経営者から高い評価を得ている。

- ※顧問税理士 変更をご検討の方はこちらをご覧ください。