オーナー社長の大切な仕事のひとつに「財産承継」があります。

会社の株式をはじめ、社長の財産は会社の事業と密接に関係することが多いからです。

財産承継において社長が抱く疑問は次のとおりです。

2)相続税はちゃんと払えるだろうか?

3)相続税はもう少し下がらないだろうか?

私たちは、日頃から財産承継に関するご相談に対応させていただいていますが、その中で「今のうちに遺言書を作成しておきたい!」というご要望があります。

できるだけ身内同士の争いを避けたい。

みんなが相続税の支払いに困らないように財産分与のバランスを考えておきたい。

こうした思いから、遺言書を準備する方が増えています。

しかし、この遺言書の作成は、様々なことを検討しながら進めていく必要があります。

会社の株式であれば後継者に引き継ぐことを考えなければなりません。

妻や後継者以外の子どもにもちゃんと財産が渡るようにしなければなりません。

そして、「相続税はもう少し下がらないだろうか?」というのも大きなポイントです。

相続税がかかるのは致し方ないとしても、合理的な方法で下げられるなら、何らかの対策を取りたいと考えるのではないでしょうか。ここで、事例をもとに考えてみましょう。

相続税を安く抑える2つの方法

対策を何もしないと2,860万円の相続税

3億円の財産があり、相続人は妻と子ども2人の合計3人です。

相続時の財産は、法定相続分どおり、妻に2分の1、子どもに4分の1ずつ分けるものとします。

何もしないまま相続を迎えたとき、妻に相続税はかかりませんが、子ども2人で合計2,860万円の相続税になります。

対策①:385万円の節税

ここで財産承継の対策として、子ども2人に毎年110万円ずつ10年間、暦年贈与を行い、その後に相続を迎えたときはどうなるのでしょうか。

相続時の財産の分け方は、先ほどと同じで、妻に2分の1、子どもに4分の1ずつとします。

子どもへの贈与は110万円の基礎控除の範囲内のため、贈与税は発生せず、相続時の財産は贈与分だけ減ります。

この場合の相続税は子ども2人の合計で2,475万円※です。

何もしないまま相続を迎えたときと比べて、税金が385万円安く抑えられることになります。

対策②:234万円の節税

そこまで長い時間かけられない場合には、例えば、子ども2人に毎年500万円ずつ3年間、暦年贈与を行います。

贈与税は発生しますが、贈与することで高い税率でかかる部分の相続財産が減るため、贈与税を超える相続税の減税効果が働きます。

結果、子ども2人にかかる贈与税と相続税の合計が2,626万円※となり、こちらも税金が234万円安く抑えられることになります。

※相続開始前3年以内の贈与財産は相続財産に加算しますが、ここでは贈与後3年超経過後に相続が発生したと仮定して、その対象はないものとしています。

相続税と贈与税の一体化

シンプルな対策ですが、贈与税の基礎控除をうまく使うこと、相続税率と贈与税率の差を踏まえて対策することで、税金を少し下げることが可能になるのです。

しかし、ここにきて少々気になることが出てきました。

それは「相続税と贈与税の一体化」というものです。

昨年の12月10日に「令和3年度税制改正大綱」が公表されました。

そのなかで、今回の改正内容には盛り込まれていませんが、今後の検討事項として次の内容が明記されています。

今後、こうした諸外国の制度を参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化の防止等に留意しつつ、資産移転の時期に中立的な税制の構築に向けて、本格的な検討を進める

簡単にいえば、相続税と贈与税をより一体的な税制に見直し、財産を移す時期の違いがあったとしても、できるだけ税負担は公平なものにしていく、ということだと思われます。

どの様に変わるのかは今後の議論を待たざるを得ませんが、例えば、相続開始前3年以内の贈与を相続財産に加算する制度について、その加算する期間をもっと長くするようなことが考えられます。

そうなりますと、先ほどの事例で取り上げた、暦年贈与の基礎控除を活用する対策や、贈与税と相続税の税率差を活用する対策は、もっと早い時期から取り組まないと、その効果が期待できなくなるかも知れません。

繰り返しになりますが、財産承継もオーナー社長の大切な仕事のひとつです。

税法や環境が大きく変化することもあります。

もう少し早くから進めるべきだったと、後悔することがないよう、時間をつくり早めにお考えいただけばと思います。

弊社では、4月23日(金)に「税制改正セミナー」を開催します。

ぜひ奮ってご参加ください。

【参考】本記事の相続税を計算する

財産3億円を妻、子ども2人に分けた場合の相続税を計算します。

相続時の財産の分け方は、法定相続分として妻に2分の1、子どもに4分の1ずつとします。

以下の3パターンの計算式を紹介します。

・何も対策しなかった場合

・暦年贈与をつかった相続対策1

・暦年贈与をつかった相続対策2

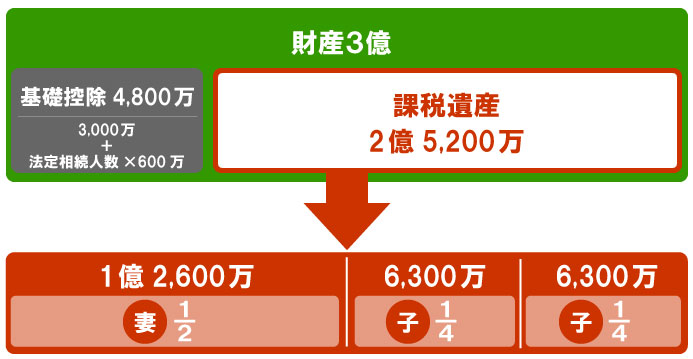

何も対策しなかった場合

課税遺産の額を計算

まず、課税遺産の額を計算します。

財産3億円に対して、基礎控除4,800万円(3,000万円+法定相続人数※この場合3人×600万)を差し引き、課税遺産は2億5,200万円となります。

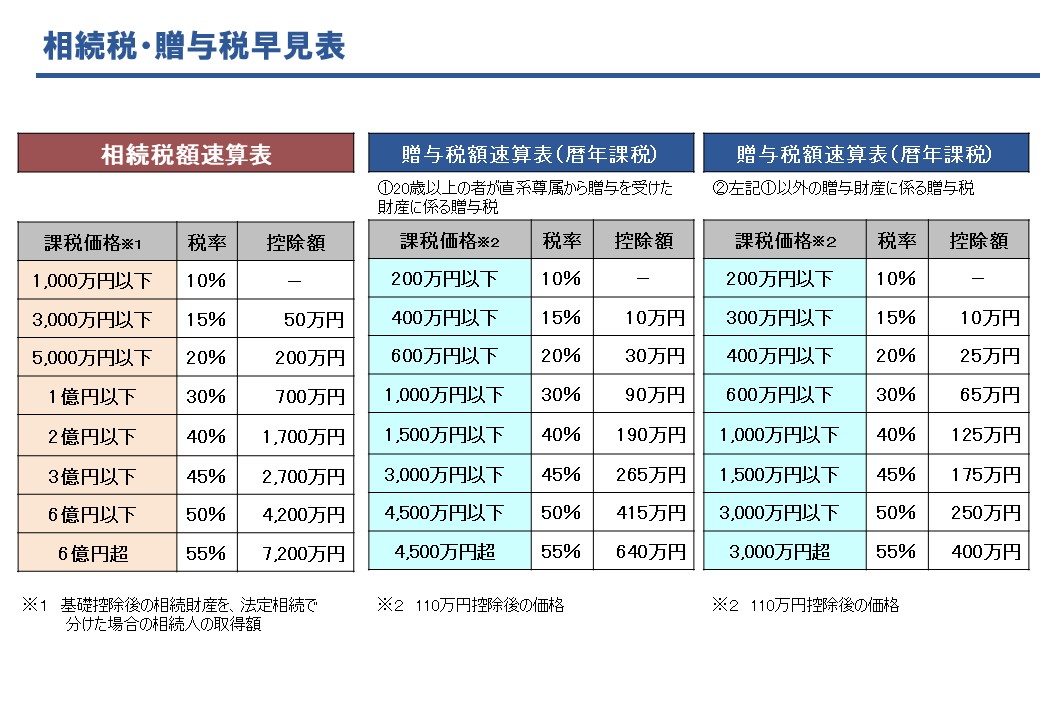

相続税総額を計算

つぎに、相続税総額を計算します。

妻の場合、課税遺産は1億2,600万円のため、税率(※)は40%、控除額(※)は1,700万円です。

よって計算式は、

5,040万円-1,700万円=3,340万円

子どもの場合、課税遺産は6,300万円のため、税率(※)は30%、控除額(※)は700万円です。

よって計算式は、

1,890万円-700万円=1,190万円

妻3,340万円と子1,190万円が2人分で、相続税の総額は5,720万円となります。

ただし、これは課税遺産に対する相続税総額を算出した段階で、実際に各人が支払うべき相続税は次のステップで確定します。

※税率・控除額については下図をご参照

実際に納付する相続税を計算

最後に、実際に各人が納付する相続税を計算します。

遺産を取得する割合で、相続税総額を按分します。

妻は、1億6,000万円までは配偶者控除が適用されるため、相続税はかかりません。

子が取得する財産の割合は、法定相続分どおり4分の1ですので、計算式は、

子ども2人で合計2,860万円の相続税になります。

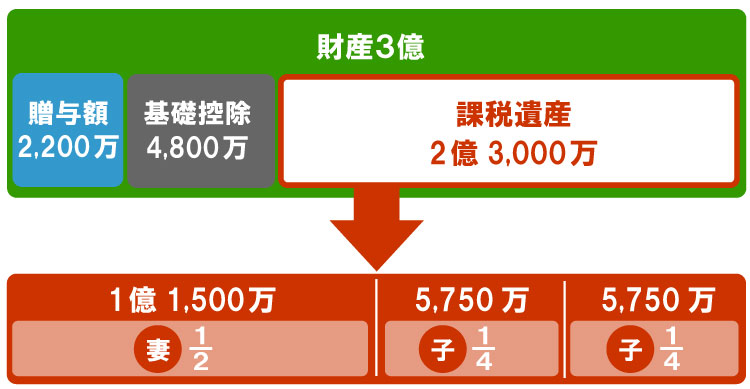

暦年贈与をつかった相続対策1

課税遺産の額を計算

子ども2人に毎年110万円ずつ10年間、暦年贈与を行う対策

贈与額は、10年間で1,100万円ずつ、合計2,200万円です。

よって、課税遺産は、贈与額2,200万円と基礎控除4,800万円(3,000万円+法定相続人数※この場合3人×600万)を差し引き、2億3,000万円となります。

相続税総額を計算

つぎに、相続税総額を計算します。

妻の場合、課税遺産は1億1,500万円のため、税率は40%、控除額は1,700万円です。

4,600万円-1,700万円=2,900万円

子どもの場合、課税遺産は5,750万円のため、税率は30%、控除額は700万円です。

1,725万円-700万円=1,025万円

妻2,900万円と子1,025万円が2人分で、相続税の総額は4,950万円となります。

ただし、これは課税遺産に対する相続税総額を算出した段階で、実際に各人が支払うべき相続税は次のステップで確定します。

実際に納付する相続税を計算

最後に、実際に各人が納付する相続税を計算します。

遺産を取得する割合で、相続税総額を按分します。

妻は、1億6,000万円までは配偶者控除が適用されるため、相続税はかかりません。

子が取得する財産の割合は、法定相続分どおり4分の1ですので、計算式は、

子ども2人で合計2,475万円の相続税になります。

何も対策しない場合に比べて、385万円の節税となります。

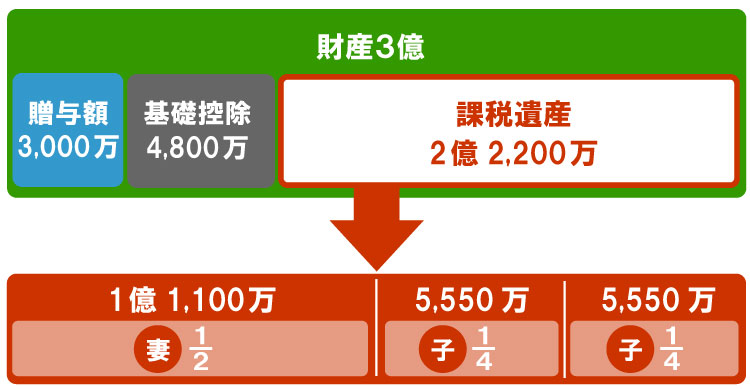

暦年贈与をつかった相続対策2

課税遺産の額を計算

子ども2人に毎年500万円ずつ3年間、暦年贈与を行う対策

贈与額は、3年間で1,500万円ずつ、合計3,000万円です。

よって、課税遺産は、贈与額3,000万円と基礎控除4,800万円(3,000万円+法定相続人数※この場合3人×600万)を差し引き、2億2,200万円となります。

相続税総額を計算

つぎに、相続税総額を計算します。

妻の場合、課税遺産は1億1,100万円のため、税率は40%、控除額は1,700万円です。

4,440万円-1,700万円=2,740万円

子どもの場合、課税遺産は5,550万円のため、税率は30%、控除額は700万円です。

1,665万円-700万円=965万円

妻2,740万円と子965万円ずつで、相続税の総額は4,670万円となります。

ただし、これは課税遺産に対する相続税総額を算出した段階で、実際に各人が支払うべき相続税は次のステップで確定します。

実際に納付する相続税を計算

最後に、実際に各人が納付する相続税を計算します。

遺産を取得する割合で、相続税総額を按分します。

妻は、1億6,000万円までは配偶者控除が適用されるため、相続税はかかりません。

子が取得する財産の割合は、法定相続分どおり4分の1ですので、計算式は、

子ども2人で合計2,335万円の相続税になります。

贈与3,000万円に対して、贈与税が291万円かかるため、

子ども2人で合計2,626万円の税額になります。

何も対策しない場合に比べて、234万円の節税となります。

アタックスグループでは、税務顧問、経営顧問だけでなく、

財産承継などの課題解決のためのご支援を行っています。こちらからお気軽にご相談ください。

筆者紹介

- アタックス税理士法人 代表社員COO 税理士 磯竹 克人

- 1987年 名古屋市立大学卒。税務・会計の業務を中心に数多くのクライアントに対する指導実績を持ち、親切で丁寧な指導が厚い信頼を得ている。現在は、事業再構築支援、事業承継支援、資本政策支援などを中心にクライアントの問題解決にあたっている。

- 磯竹克人の詳しいプロフィールはこちらをご覧ください。