タックスヘイブン税制の適用を検討する際に、押さえておきたいポイントとして租税負担割合があります。租税負担割合は、特定外国関係会社の判定、対象外国関係会社および部分外国関係会社の判定において重要です。

例えば、特定外国関係会社に該当する場合に①租税負担割合が30%以上である場合、②対象外国関係会社もしくは部分外国関係会社に該当する場合において租税負担割合が20%以上であるときには、当該税制による所得合算の適用が免除されます。

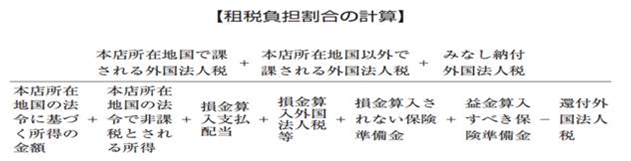

実際には、租税負担割合はどの様に計算するのでしょうか。タックスヘイブンの条文をあたると以下の計算式が導き出されます。計算をする上で、なかなか複雑です。

実務上では、外国関係会社の法人税申告書から課税所得金額と年間税額を探し出し、計算(年間税額÷課税所得金額)をすることになります。税金計算が日本とは様式が違いますので、わかりにくい時は現地の税額計算を依頼している会計事務所へ問い合わせる事が安全です。

租税負担割合を計算する際には、以下の事項に注意してください。

①分母に加算すべき非課税所得金額の検証(現地会計事務所へ確認する事が ベスト)を行う事。

②外国関係会社が同一国にある関係会社と連結決算により課税所得を計算されている場合には、単体決算(通常申告)に置きなおして、会社毎に計算する必要がある事。例えば、米国、オーストラリアの連結納税制度などが該当します。

③海外の税制によって、租税の額等に一定の調整を要する場合がある事。例えば、米国の連結納税制度およびLLC、英国のグループ・リリーフ、ドイツのオルガンシャフト、オランダの現物出資などが該当します。

冒頭に記載した通り、当該税制は、租税負担割合によって区分されます。租税負担割合を算出することにより、効率的に税制適用の検討する事が有効です。