非居住者又は外国法人(以下「非居住者等」といいます。)に対して、日本国内で源泉徴収の対象となる国内源泉所得の支払をする者は、源泉徴収義務者として、その支払の際、原則として、所得税及び復興特別所得税を源泉徴収しなければなりません。

また、非居住者等に対して国内源泉所得を国外で支払う場合であっても、その支払者が国内に住所若しくは居所又は事務所等を有するときは、その国内源泉所得を国内において支払うものとみなして源泉徴収をしなければなりません。

非居住者等へ支払いを行う場合は、注意が必要です。

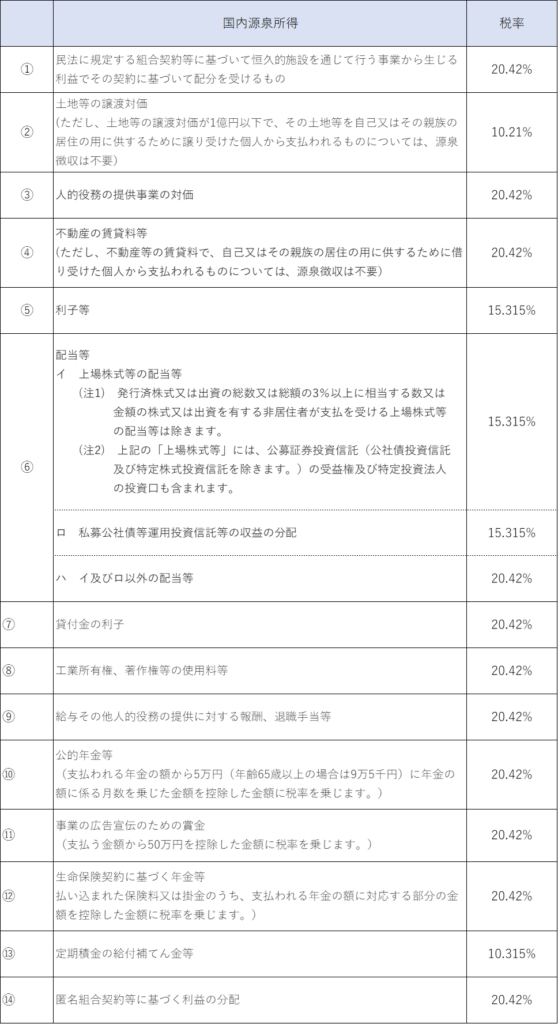

源泉徴収の対象となる国内源泉所得と税率

租税条約による源泉税率の減免等

1.概要

日本とその非居住者等の居住地国との間で租税条約が結ばれている場合には、その租税条約の定めるところにより、税率が免除され、又は軽減されることがあります。

この免除又は軽減を受けようとする場合には、支払日の前日までに「租税条約に関する届出書」等をその国内源泉所得の支払者を経由してその支払者の納税地の所轄税務署長に提出します。

非居住者等が支払を受ける日の前日までに届出書を税務署長へ提出していない場合には、支払者は、日本と締結している各租税条約に規定している限度税率を適用するのではなく、あくまで日本国内法に規定する税率によって源泉徴収を行います。

2.特典条項を有する租税条約の場合

日米租税条約など、租税条約に特典条項という規定が含まれている場合、一律に租税条約の適用を受けられるわけではないため、注意が必要です。

租税条約上の特典条項とは、租税条約を濫用することで税金を安くしたり、あるいは免税にしたりする者の資格を制限しようという規定です。

例えば、第3国に居住する者が、租税条約が結ばれている国の一方にシェルカンパニーなどを設立して租税条約の特典のみを利用することが想定され、特典条項は、このような者に対してまで租税条約の恩典を与えることは必ずしも適当ではないという考え方により設けられた制度です。

この特典条項が条約内に存在する場合は「租税条約に関する届出書」に加えて、「特典条項に関する付表(様式17)」の作成・提出が必要となります。

特典条項に関する付表は、簡単にいえば所得を受領する非居住者や外国法人が、その租税条約の適用を受けることができるかをチェックするためのもので、租税条約締結国に、実際に存在するかどうかを確認するため、その国で発行される「居住者証明書」を添付することが求められます。