最近は、亡くなった人が日本に住んでいない、財産をもらう人(相続人)が

日本に住んでいないという場合が増えてきました。

今回は相続人が日本に住んでいない場合を考えてみましょう。

日本で相続税が発生するの?

相続などで財産を取得した時に、外国に居住していて日本に住所がない人は、

取得した財産のうち、日本国内にある財産だけが相続税の課税対象になります。

ただし、次のいずれかに該当する人が、財産を取得した場合には、

日本国外にある財産についても相続税の課税対象になります。

①財産を取得したときに日本国籍を有している人で、

被相続人の死亡した日前10年以内に、日本国内に住所を有したことがある場合か

同期間内に住所を有したことがなく、被相続人が外国人被相続人または、非居住被相続人でない場合

②財産を取得したときに日本国籍を有していない人で、

被相続人が外国人被相続人、非居住被相続人または非居住外国人でない場合

また、相続などで財産を取得していない場合でも、被相続人から生前に贈与を受けた財産について

相続時精算課税の適用を受けている場合には、

相続時精算課税の対象となった財産が、相続税の課税対象になります。

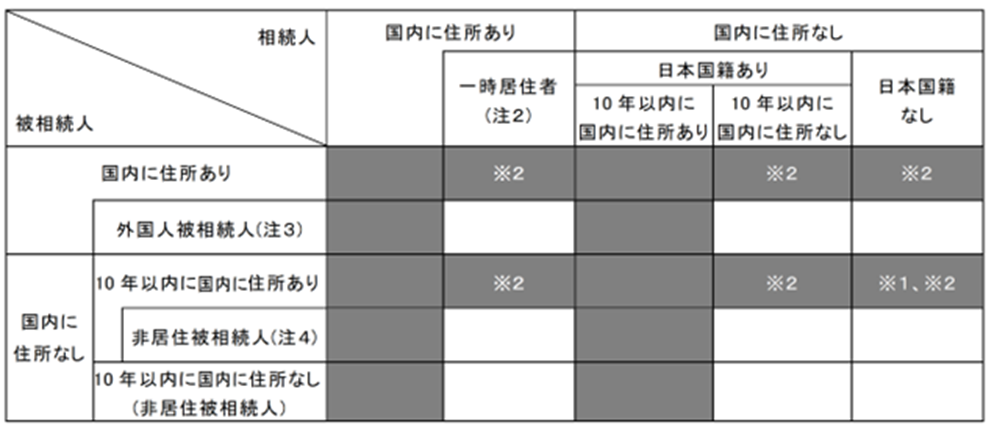

まとめると下記の表になります(国税庁タックスアンサーより)。

上記の表中、黒塗りの区分に該当する相続人が、相続または遺贈により取得した財産については、

国内財産および国外財産にかかわらず、すべて課税対象になります。

(ただし、上記の表の※1の区分に該当する相続人が、平成29年4月1日から令和4年3月31日までの間に

非居住外国人から、相続または遺贈により財産を取得した場合には、国内財産のみが課税対象となりま

す。)

黒塗りの区分以外に該当する相続人が、相続または遺贈により取得した財産については、

国内財産のみが課税対象となります。

(注1) 上記の表には、相続税法第1条の3第1項第5号に規定する贈与により相続時精算課税の適用を受け

る財産を取得した人は、含まれません。

(注2) 「一時居住者」とは、相続開始の時において在留資格(出入国管理及び難民認定法別表第一(在

留資格)の上欄の在留資格をいいます。以下同じです。)を有する者であってその相続の開始前

15年以内において、日本国内に住所を有していた期間の合計が10年以下である人をいいます。

(注3) 「外国人被相続人」とは、相続開始の時に在留資格を有し、かつ、日本国内に住所を有していた

人をいいます。

(注4) 「非居住被相続人」とは、相続開始の時に日本国内に住所を有していなかった被相続人で、

①相続の開始前10年以内のいずれかの時において、日本国内に住所を有していたことがある人

のうち、そのいずれの時においても日本国籍を有していなかった人

または、

②その相続の開始前10年以内に日本国内に住所を有していたことがない人をいいます。

どう判定していくの?

相続税の納税義務判定にあたり様々なことを確認する必要があります。

相続人について日本国籍があるかないか、国籍がある場合に、

10年以内に日本国内に住所があったかどうかなどですが、

亡くなった人が日本国内に住所があったかどうかも当然確認する必要があります。

特に普段聞き慣れない「外国人被相続人」や「非居住被相続人」などは、

専門家に判定してもらわないといけません。

実際には、亡くなった人と相続人の過去から現状までを確認する必要があります。

判定の時に注意することは?

亡くなった人が、過去に国外転出時課税をうけていた場合は、

上記の表と取り扱いが異なる場合があります。

また、留学や海外出張など一時的に日本国内を離れている人は、日本国内に住所があることになりますので、注意が必要です。

相続は相続人の判定から、財産の所在、過去の贈与など様々な確認が必要になってきます。

特に相続人に納税義務があるかどうかは一番重要な部分なので、慎重に対応する必要があります。

執筆者:アタックス税理士法人 社員 国際部副長 税理士 永持 祐司

税務顧問から個人資産家や法人オーナーの資産税業務を含めた財産コンサルティングに従事。組織再編を活用した事業承継、財産承継コンサルティングの業務を中心にオールラウンダーなプロジェクトマネージャーとして活躍中。