自民党と公明党は2022年12月16日、「令和5年度税制改正大綱」を決定しました。

その中に「資産移転の時期の選択により中立的な税制の構築」と題した項目が設けられています。この言葉が意味するのは、生前贈与を使った相続税の節税を排除し、課税の公平を担保するということです。

相続税は贈与税の補完税と言われるように、そもそも贈与においては贈与税が課されるため、単純に贈与すれば税金を軽くできるというものでもありませんが、相続税対策として生前贈与を検討することがよくあります。

今回は、改正前の生前贈与を使った相続税の節税内容と、今回の改正内容について記載したいと思います。

相続税とは

まず、相続税と贈与税は密接な関係にありますので、最初に相続税の仕組みについて簡単に説明しておきます。

相続税は亡くなった人からもらった財産にかかる税金です。

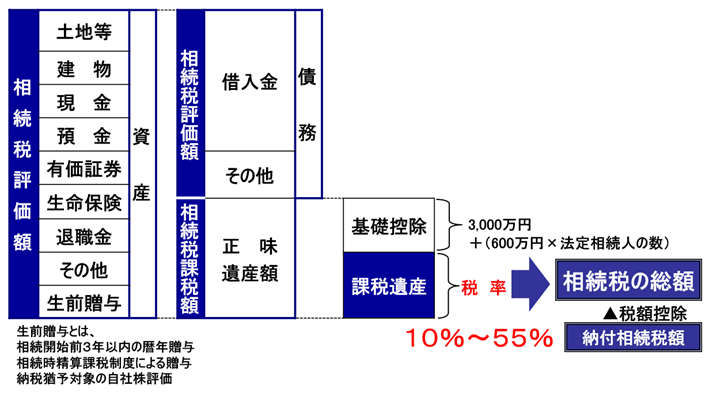

大まかなイメージは下記の図のとおりです。

図のとおり、相続税は、資産から債務を差し引いた「正味遺産額」をベースに「課税遺産額」を求め、そしてこの「課税遺産額」に税率をかけることにより相続税が求められる仕組みとなっています。

ここで大切なのは、赤文字で示してある税率です。遺産額の大小によって相続税率が10%から55%に変動するのです。ちなみに税率は、遺産額が大きいほど高くなります。

つまり、贈与税も含めて考えると、この相続税率を下回る税率での生前贈与をしてしまえば、その差額が相続税対策になるのです。

したがって、そもそも相続税がかからないのであれば相続税対策として、生前贈与をする必要はありません。

上記の図で相続税を計算するにあたり差し引ける一定額である「基礎控除」があります。「正味遺産額」がこの基礎控除額を超えていなければ相続税はかかりません。

例えば、本人が亡くなって、相続人は妻と子2人とします。

この場合、基礎控除額は3,000万円+600万円×3人=4,800万円なので、「正味遺産額」がこの4,800万円を超えない限り相続税は発生しないことになります。

贈与税の種類

さて、相続税が発生する場合は、相続税対策を検討することになります。

相続税対策を兼ねた生前贈与には、贈与税の計算方法からみて以下の種類があります。

②贈与税の配偶者控除(夫婦の間で居住用の不動産を贈与したときの配偶者控除)

③住宅取得等資金の贈与税の特例

④教育資金の一括贈与

⑤結婚・子育て資金の一括贈与

⑥相続時精算課税贈与

⑦事業承継税制(贈与税・相続税の納税猶予及び免除の特例)

令和5年度の税制改正大綱では上記①④⑤⑥について改正が予定されていますが、今回は①暦年課税贈与、⑥相続時精算課税贈与についてのみ記載します。

暦年課税贈与(改正前=現行)

まず、改正前の暦年課税贈与について説明します。

1人の人が1月1日から12月31日までの1年間にもらった財産の合計額から110万円を差し引き、これに税率を掛けて贈与税を算出します。

この110万円は贈与税を計算するにあたっての「基礎控除」と言われます。

世間一般に“年間110万円まで無税”と言われるのはこの部分になります。

もらった財産から110万円を差し引いた価額(基礎控除後の課税価額)に応じて次のように税率が決まります。

| 基礎控除後の課税価額 | 税率・控除額 | |||

|---|---|---|---|---|

| 贈与者:直系尊属 受贈者:20歳以上 |

左記以外 | |||

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | - | 10% | - |

| 300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 | ||

| 600万円以下 | 20% | 30万円 | 30% | 65万円 |

| 1,000万円以下 | 30% | 90万円 | 40% | 125万円 |

| 1,500万円以下 | 40% | 190万円 | 45% | 175万円 |

| 3,000万円以下 | 45% | 265万円 | 50% | 250万円 |

| 4,500万円以下 | 50% | 415万円 | 55% | 400万円 |

| 4,500万円超 | 55% | 640万円 | ||

| ※表の見方(例) 祖父から孫への贈与で、贈与財産価額が500万円の場合。 基礎控除後の課税価額 500万円-110万円=390万円 贈与税額の計算 390万円×15%-10万円=48.5万円 |

||||

つまり、相続税での税率より低い税率で生前贈与をすれば相続税対策になります。

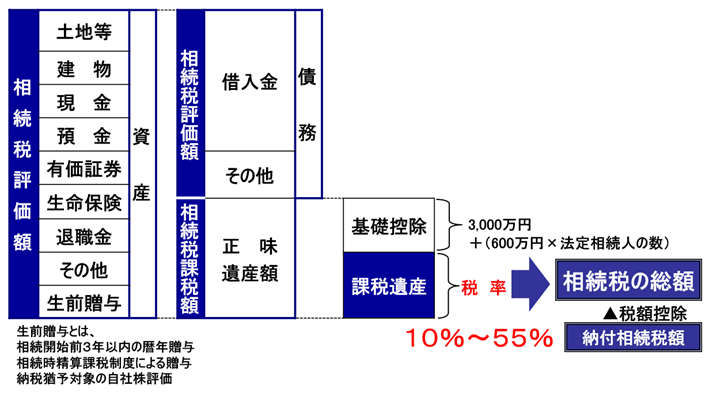

ただし、冒頭の相続税の説明で使用した図を以下に再掲しますが、この図の左下の注意書きにあるとおり、相続開始前3年以内の暦年贈与は「資産(相続税評価額)」に含まれ、相続税がかかります(改めて相続税を計算し、納めた贈与税は相続税の計算の際に差し引かれ精算されます)。

(参照)国税庁HP No.4161 贈与財産の加算と税額控除(暦年課税)

相続時精算課税贈与(改正前=現行)

つぎに、改正前の相続時精算課税贈与について説明します。

60歳以上の父母や祖父母などから18歳以上の子、孫に対して贈与をした場合には、贈与する人と贈与を受ける人の関係において累計で2,500万円までは贈与税がかからず、超える部分は20%の税率で生前贈与ができます。これが相続時精算課税贈与です。

ただし、これには注意が必要です。

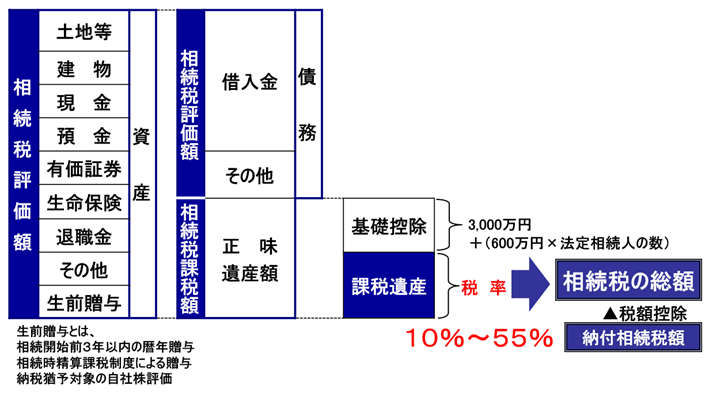

冒頭の図(以下に再々掲)の左下の注意書きにあるとおり、この生前贈与(相続時精算課税)は、相続が起こった時、全額を「資産(相続税評価額)」に含めて再度相続税の計算がなされ、精算される(納めた贈与税は差し引かれる)仕組みになっています。

つまり、上記の暦年課税贈与のような税率の差による相続税対策ではないのです。

では何がこの「相続時精算課税」贈与のメリットなのでしょうか?

それは、相続が起こった時に「贈与の時の価額」のままで相続税を計算するところにあります。

つまり「将来値上がりが見込める財産」については、相続税の計算において、その価値の増加分にかかる税金を抑えられるという相続税対策となります。

なお、相続時精算課税については、一度適用すると暦年課税への変更ができないなどの注意が必要となります。

(参照)国税庁HP No.4103 相続時精算課税の選択

暦年課税贈与の改正内容(令和5年度税制改正大綱)

相続税の計算上加算する生前贈与の期間の延長

ここから令和5年度税制改正大綱の内容に入ります。

まずは暦年課税贈与の改正内容についてみていきます。

内容

- 相続開始前に暦年課税贈与があった場合の相続財産に「加算する生前贈与の期間」が、3年から7年に延長されます。

- 延長した4年間(相続開始前3年超、7年以内)に受けた贈与については、合計100万円まで相続財産には加算されません。

適用時期

「令和6年(2024年)1月1日以後に贈与により取得する財産」に係る相続税について適用されます。

| 相続開始日 | 加算期間 | 改正の影響 |

|---|---|---|

| 令和8年(2026年)12月31日まで | 3年 | なし |

| 令和9年(2027年)1月1日から 令和12年(2030年)12月31日まで |

3年超から7年未満 令和6年(2024年)1月1日以後、相続開始日までの贈与 |

あり 段階的に延長 |

| 令和13年(2031年)1月1日から | 7年 | あり |

相続時精算課税制度の改正内容(令和5年度税制改正大綱)

次に、相続時精算課税贈与の改正内容をみていきます。

内容

- 相続時精算課税制度を選択した後も基礎控除年110万円が控除可能となり、基礎控除額以下の贈与については贈与税申告が不要となります。

- 相続時精算課税により贈与された土地・建物が災害によって一定の被害をうけたときは、相続税の計算において当該土地・建物の評価額を再評価することが可能となります。

適用時期

上記1については、「令和6年(2024年)1月1日以後に贈与により取得する財産」に係る相続税又は贈与税について適用されます。

上記2については、「令和6年(2024年)1月1日以後に生じる災害により被害を受ける場合」について適用されます。

| 内容 | 改正前 | 改正後 | |

|---|---|---|---|

| 贈与税の計算方法 | {贈与額-2,500万円(特別控除累計) }×20% | {(贈与額-年110万円)-2,500万円(特別控除累計) }×20% | |

| 贈与税の申告手続き | 贈与の都度申告が必要 | 同左 ※贈与額が年110万円以下の場合は申告不要 |

|

| 相続財産に 加算する 贈与財産 |

対象範囲 | 相続時精算課税適用後のすべての贈与財産 | 同左 ※贈与額が年110万円以下の場合は申告不要 |

| 評価額 | 贈与時の評価額 | 同左 ※土地・建物が災害により一定の被害を受けた場合は再計算 |

|

改正後の年110万円の基礎控除は、暦年課税の基礎控除とは別途措置のため、例えば、父からの暦年課税贈与により取得した財産から110万円、母からの相続時精算課税贈与により取得した財産から相続時精算課税の基礎控除110万円を控除することができます。

終わりに

今回は、生前贈与による相続対策についてと、それに関わる令和5年度税制改正大綱の内容について簡単に説明しました。

生前贈与をする場合は、なぜ相続対策になるかを理解し、将来の改正内容も加味したうえで慎重に検討をしてから実行されることをお勧めいたします。

令和5年度税制改正大綱については、令和4年12月16日与党公表の内容に基づき一般的な概要をまとめたものになります。

令和5年1月に召集される通常国会に提出され、審議のうえ改正法案が成立される予定ですので、一部制定される法案と異なる場合がありますのでご留意ください。

アタックス税理士法人 税理士 川本 洋平

2005年 南山大学卒。税理士法人勤務を経て、2011年アタックス税理士法人入社。中堅中小企業の税務業務のほか、組織再編、資本政策、相続対策など法人及び個人の様々な支援業務に従事している。