「サラリーマンの税金はガラス張りだから節税なんてできないでしょ」と思う方が多いと思いますが、ある一定条件が整えばできる場合があるんです。

その制度とは?

その制度は「給与所得者の特定支出控除」といいます。

サラリーマンの経費計上が可能になる「給与所得者の特定支出控除」は、昭和62年度税制改正で創設されました。

しかし、創設当時はこの制度の適用条件のハードルが高く、年間1件~13件の申告しかなく、実質活用されていませんでした。

そこで、平成24年度税制改正で適用基準の条件が緩和され、平成25年からは上昇に転じ平成30年度は1,704件まで上昇しています。

「給与所得者の特定支出控除」とはどんな制度?

「給与所得者の特定支出控除」は、サラリーマンが次の特定支出(1~6)をした場合に、一定の計算により導かれた金額を給与所得から控除できる制度です。

(給与所得とは、給与収入から給与所得控除を差し引いた金額のことです。)

確定申告によって控除を受けられます。

| No. | 特定支出の内容 | ||

|---|---|---|---|

| 1 | 通勤費 | 一般の通勤者として通常必要であると認められる通勤のための支出 | |

| 2 | 転居費 | 転勤に伴う転居のために通常必要であると認められる支出 | |

| 3 | 研修費 | 職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出 | |

| 4 | 資格取得費 | 職務に直接必要な資格を取得するための支出 ※平成25年分以後は、弁護士、公認会計士、税理士などの資格取得費も特定支出の対象となります。 |

|

| 5 | 帰宅旅費 | 単身赴任などの場合で、その者の勤務地又は居所と自宅の間の旅行のために通常必要な支出 | |

| 6 | 勤務必要経費 | 次に掲げる支出(その支出の額の合計額が65万円を超える場合には、65万円までの支出に限ります。)で、その支出がその者の職務の遂行に直接必要なものとして給与等の支払者より証明がされたもの | |

| 図書費 | 書籍、定期刊行物その他の図書で職務に関連するものを購入するための費用 | ||

| 衣服費 | 制服、事務服、作業服その他の勤務場所において着用することが必要とされる衣服を購入するための費用 | ||

| 交際費等 | 交際費、接待費その他の費用で、給与等の支払者の得意先、仕入先その他職務上関係のある者に対する接待、供応、贈答その他これらに類する行為のための支出 ※6の支出については、平成25年分以後、特定支出の対象となります。 |

||

特定支出控除は、会社は業務に必要と認めるのだけれど、費用はサラリーマン自らが自己負担している(会社は払ってくれない)費用が対象になります。

一旦、自分で立て替えたが、最終的に会社から支払われるものは対象外です。

例えば、転勤時の転居費用、単身赴任先から家族の元に帰省した費用の場合、会社から転勤手当等が支払われているとすれば、その会社負担を除いた部分が対象になるということです。

また、会社から「業務に必要」と認められていなければなりませんので、会社(給与支払者)による「特定支出に関する証明書」が必要となります。

証明書の様式については、次の国税庁のHPをご参照ください。

(参考)「特定支出に関する証明書」の様式について

国税庁HP「給与所得者の特定支出控除に関する証明書の様式等の制定について」

※ページ下部のPDFをご参照

特定支出控除がある場合の「給与所得」の計算の仕方

それでは、特定支出控除がある場合の「給与所得」の計算の仕方を順を追って説明します。

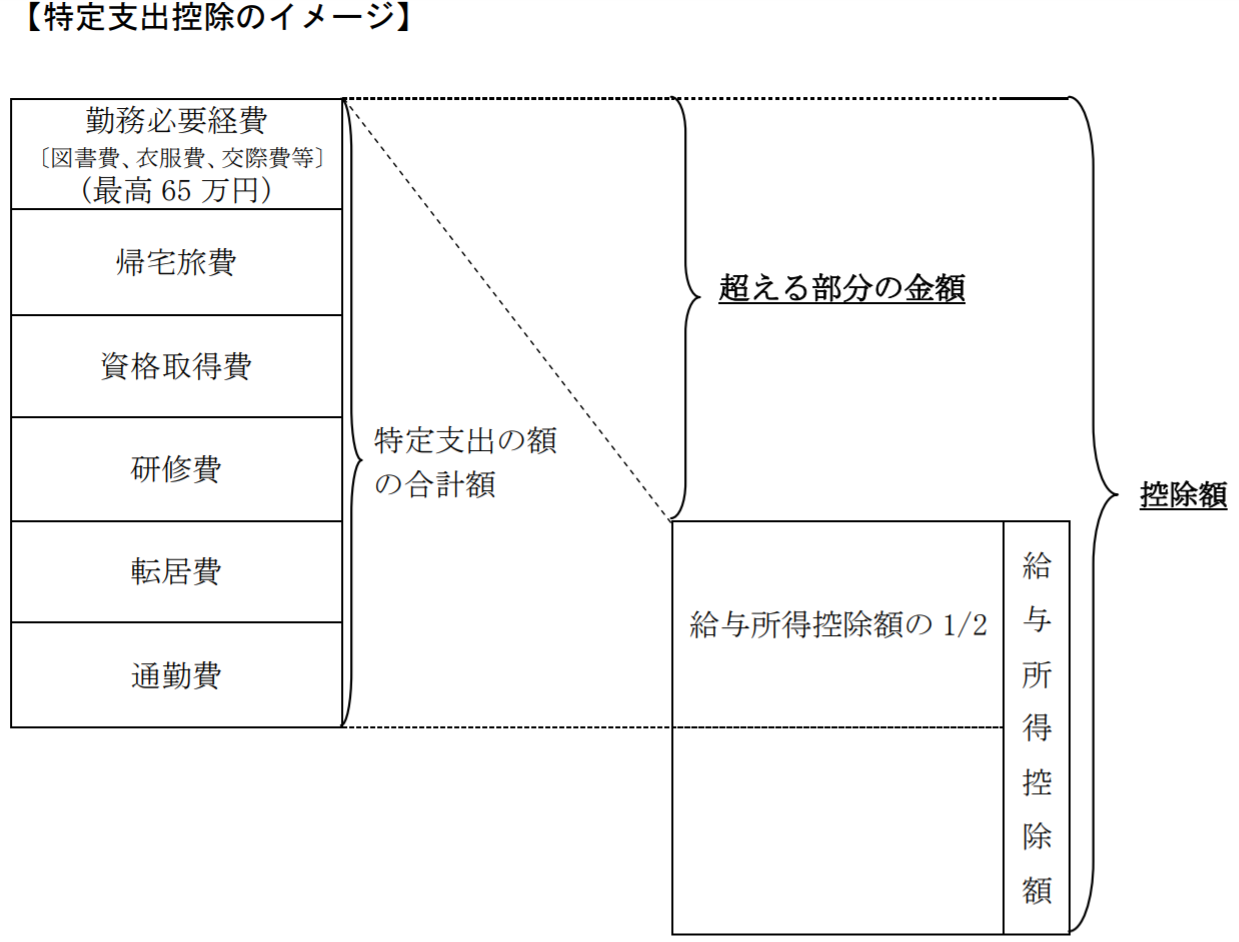

イメージとしては下図のようになります。(図出典:国税庁HP)

特定支出控除がある場合の「給与所得」は、つぎの順序で計算します。

給与収入の金額から計算します。

②「特定支出控除額の適用判定の基準となる金額」を計算

①の給与所得控除額の1/2に相当する金額となります。

③「特定支出控除額」を計算

6つの特定支出を合計し、②の金額を差し引きます。

④「給与所得」金額を計算

給与収入から①③の金額を差し引きます。

計算の具体例

それでは具体的な計算を、次の例で説明します。

給与収入 :400万円

研修費 :35万円

資格取得費:70万円

とすると・・・

①基本的な「給与所得控除額」を計算

「給与所得控除」は、給与収入額に応じて以下の式にあてはめて計算します。

◆令和元年分

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

◆令和2年分以降

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40%-100,000円 550,000円に満たない場合には550,000円 |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+80,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+440,000円 |

| 6,600,000円超 8,500,000円以下 | 収入金額×10%+1,100,000円 |

| 8,500,000円超 | 1,950,000円(上限) |

ここで、

給与収入を令和元年分と仮定すると、400万円の給与収入は、

給与所得控除額=収入金額×20%+540,000円

ですので、

となります。

②「特定支出控除額の適用判定の基準となる金額」を計算

| その年中の給与等の収入金額 | 特定支出控除額の適用判定の基準となる金額 |

|---|---|

| 一律 | その年中の給与所得控除額×1/2 |

上記のように、給与所得控除額に1/2を乗じた金額が「特定支出控除額の適用判定の基準となる金額」になります。

今回の例では、給与所得控除が134万円でしたので、

となります。

③「特定支出控除額」を計算

◆まず、特定支出の合計額を計算します

※勤務必要経費の場合は上限(65万円)が定められていますのでご注意ください。

◆つぎに、特定支出控除額を計算します

特定支出控除額は次の式で求められます。

特定支出控除額=特定支出の合計額-「特定支出控除額の適用判定の基準となる金額」

したがって、

=38万円

④「給与所得」金額を計算

特定支出控除がある場合の「給与所得」は以下の式で計算します。

給与所得=給与収入-給与所得控除額-特定支出控除額

したがって、

=228万円

となり、この例の場合、所得税が課せられる給与所得が、通常より38万円小さくなるということになります。

手続きにおける留意点

特定支出控除は、所得税の確定申告が必要になります。

また、特定支出1~6のいずれも、給与支払者の証明が必要になります。

その他にも以下のように、確定申告の際に必要となる書類があります。

必要書類

- 「給与所得者の特定支出に関する明細書」

※このリンク先PDFの一面にある注意書きの通り、

この明細書の⑩の金額を、確定申告の際の「申告書第二表」の「特例適用条文等」欄に書きます。

この明細書の⑪の数字を、確定申告の際の「申告書第一表」の「所得金額」欄の給与の「区分」欄に書きます。 - 会社(給与支払者)による「特定支出に関する証明書」

- 交通費の領収書等、支出した金額を証する書類

- 給与所得の源泉徴収票

を確定申告で添付する必要があります。

特定支出控除などと専門的な用語を聞くと、「自分には関係ないな」と感じるかもしれませんが、研修費や資格取得費も対象になっています。

業務スキルを向上させるための各種研修の参加や、MBA等資格取得のための学費等も意外と金額は高額になりますので確認してみるとよいでしょう。

アタックス税理士法人 主席コンサルタント 岡田 昌樹

1985年 名古屋商科大卒。専門性の高い税務を噛み砕いて判りやすく指導する事に定評がある。幅広い顧客のサポート経験から最近では特に中小企業が抱える諸問題の相談に軸足をおいて活躍中。