2018 年(平成30 年)7 月に、相続法制の見直しを内容とする「民法及び家事事件手続法の一部を改正する法律」と、法務局において遺言書を保管するサービスを行うこと等を内容とする「法務局における遺言書の保管等に関する法律」が成立し、相続法に関するルールが大きく見直されることになりました。

この見直しに伴い、被相続人の死亡により残された配偶者の生活への配慮等の観点から「配偶者居住権」が新設され、2020年4月1日から施行されています。

そこで今回は、この配偶者居住権について解説します。

配偶者居住権とは?

配偶者居住権とは、

「配偶者が」「相続開始時に」「被相続人所有の建物に居住していた場合に」

をいいます。

配偶者は、遺産分割において配偶者居住権を取得することになりますが、被相続人が遺贈(遺言で財産を贈与すること)等によって配偶者に配偶者居住権を取得させることもできます。

配偶者居住権が創設された背景

なぜ配偶者居住権が新設されたかというと、平均寿命の伸長に伴い、被相続人死亡後も配偶者が長期間にわたり生活を継続する場面も多くなってきた、という時代の変化が挙げられます。

配偶者としては長年住み慣れた建物に今後も居住したい、生活のために金融資産も少しは確保したいという考えを持つことになりますが、

旧民法下では、

- 居住建物を相続すると、建物の価額によっては、それ以外の財産を相続することができなくなる。

- 居住建物を相続せず賃貸借するといっても、居住建物を取得した者が貸してくれなければ実現できない。

といった問題点があり、配偶者が安定した生活や経済的基盤を確保することが困難な場面が見受けられました。

そこで、配偶者居住権という権利を創設し、配偶者の居住権を低廉な価額で確保できるようにしたわけです。

相続税への影響~「配偶者居住権」設定時(入口)

配偶者居住権は相続税にも影響します。

それぞれ設定時(入口)と消滅時(出口)に分けて説明します。

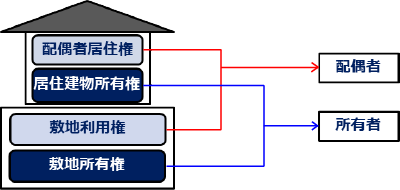

配偶者居住権を設定した場合は、その居住家屋と土地の評価については、配偶者居住権(及び敷地利用権)と、所有権とに分けて評価することになります。

具体的な事例でみてみると、

例えば次のようなケースがあったとします。(国税庁HPより)

詳細な評価額の計算方法は、国税庁のページの「5. 具体的計算例」で解説していますので、そちらをご覧いただければと思いますが、要約すると、

この事例で、配偶者居住権を設定した場合は、

↓ ↓ ↓

・配偶者が2800万円の財産(配偶者居住権及び敷地利用権)を相続

・長男が4200万円の財産(所有権)を相続

となります。

つまり、配偶者居住権の設定により、配偶者は今までと変わらない住居に居住でき、かつ、その評価額は低く押さえられていますので、その分 他の財産も相続できるようになるわけです。

相続税への影響~「配偶者居住権」消滅時(出口)

「配偶者居住権」消滅時の課税の取り扱いは、その事由により異なります。

配偶者が死亡したことによる自然消滅なのか、合意解約や放棄があったことによる消滅なのか、の二つに分かれます。

① 配偶者が死亡した場合(自然消滅)

配偶者居住権をもっていた配偶者が死亡した場合には、民法の規定により配偶者居住権が消滅することとなります。

配偶者居住権が消滅すると、居住建物の所有者はその居住建物を使用収益をすること(活用して利益・利便を得ること)ができるようになりますが、配偶者からの相続により居住建物の所有者に移転する財産はないため、相続税の課税関係は生じません。

② 存続期間の中途に合意解除、放棄等があった場合

配偶者居住権は、当初設定した存続期間をその途中で変更することはできません。

しかし、配偶者が配偶者居住権を放棄すること、又は、配偶者と所有者の間で合意解除することはできます。

また、配偶者が民法に定める用法遵守義務(※)に違反した場合は、居住建物の所有者は相当の期間後、配偶者居住権を消滅させることができます。

※用法遵守義務とは、相続開始前と同様の方法で建物を使用することです。

改正後民法 第1032条(配偶者による使用及び収益)

1 配偶者は、従前の用法に従い、善良な管理者の注意をもって、居住建物の使用及び収益をしなければならない。ただし、従前居住の用に供していなかった部分について、これを居住の用に供することを妨げない。

こうした合意解除、放棄等のケースでは、

「配偶者が配偶者居住権を消滅させたことにより、所有者に使用収益する権利を移転させたもの」と考えられることから、配偶者から贈与があったものとみなして、居住建物の所有者に対して贈与税が課税されます。

なお、この場合に配偶者がその消滅等の対価を受け取る場合は、その対価が適正額であれば所有者に贈与税が課されることはありませんが、対価を受け取った配偶者は譲渡所得として課税されることになります。

まとめ

配偶者居住権の創設により、これまでよりも遺産分割の選択肢が増えたといえます。

しかし、配偶者居住権の法的性格、税金への影響などは良く理解をしたうえで活用しなければ、後々「こんなつもりではなかった」ということにもなりかねません。

まだ新しい制度であるため、実際の運用はこれから徐々に増えてくると思いますが、配偶者居住権の活用を検討される際は内容を理解したうえで専門家に相談しながら進めていただきたいと思います。

アタックス税理士法人 社員 税理士 有賀 雄一

名古屋市立大学卒業後、金融機関、個人会計事務所勤務を経て、2013年アタックス税理士法人入社。主に中小企業から中堅企業までの税務顧問を担当、税務コンサルティング業務や組織再編実行支援業務等にも携わる。