令和5年10月から消費税の適格請求書等保存方式(インボイス制度)が導入されます。

インボイス制度では、取引先事業者からインボイスの発行を求められる可能性があり、これまで消費税の申告・納付を行う必要がなかった方(たとえば、小規模の個人事業主やフリーランスの方、副業収入がある方)にも大きな影響があります。

そこで今回は、インボイス制度の概要について解説します。

1.「インボイス制度」とはどういう制度なのか?

インボイス制度の説明の前に、まず消費税のしくみを理解しておきましょう。

消費税のしくみ

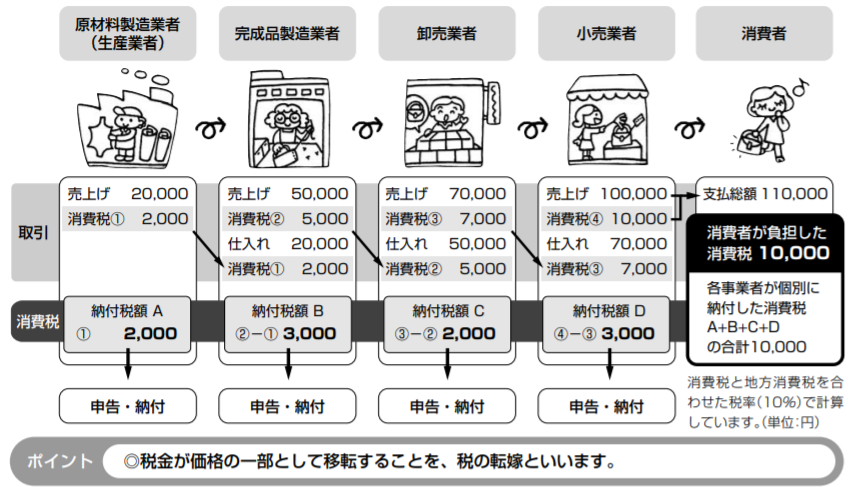

皆さんが負担し た消費税がどうなっているかというと、事業者が、売上げに係る消費税額から、仕入れに係る消費税額等を差し引いて納付税額を計算し、国に納めています。

原材料の生産者から消費者に至るまでの国への納付の流れは、下図のようなイメージです。

この「仕入れに係る税額を差し引くこと」を仕入税額控除といい、ここに「インボイス制度」の影響が出てきます。

インボイス制度による影響とは?

もともと消費税法では、仕入税額控除の適用を受けるためには、「帳簿」及び仕入先から受け取った「請求書等 (消費税法に定める記載事項を満たしたもの)」の保存が要件とされていました。

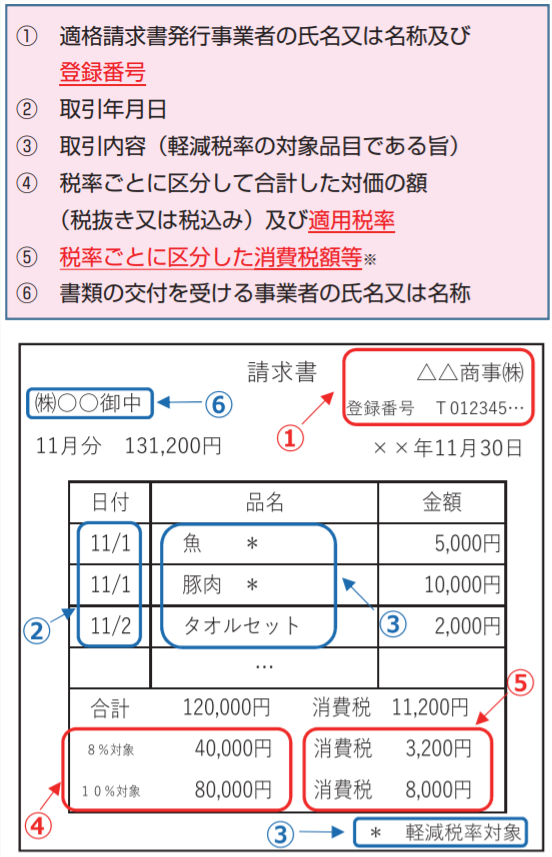

「インボイス制度」では、この「請求書等」に記載すべき事項が変更されており、改正後の 消費税法に定める事項が記載された請求書等(正確には「適格請求書等」といい、以下「インボイス」と表記します)の保存がなければ、仕入税額控除ができません。

つまり、皆さんがフリーランスや副業収入のある方であったとしても、商品・サービスを事業者に提供した場合、取引相手の事業者は自らの消費税申告において「仕入税額控除」を行うために、あなたに「インボイス」の発行を要求することになるのです。

2.インボイスと消費税の申告・納税の関係

それでは、これまでの請求書とインボイスでは何が違うのでしょうか?

インボイスに記載する事項は、次のとおりです。

(出典)国税庁パンフレット「適格請求書等保存方式の概要-インボイス制度の理解のために-(令和3年7月)」

インボイスの記載事項は①から⑥ですが、現在、使用している請求書に税率や税額の記載があれば、 ①の「登録番号」の追加で対応が可能です。

なお、登録番号は、納税地を所轄する税務署長に登録申請書を提出して、登録後に通知される番号です(登録番号は国税庁ホームページに公表されます)。

また、この登録を受けるためには、課税事業者である必要があります。

つまり、年間売上1,000万円以下で今まで免税事業者であっ た個人事業主やフリーランス、副業収入がある方も、インボイスを発行するためには、課税事業者として消費税の申告・納付を行わなければならないこととなります。

3.経理処理、申告手続にはどのような影響があるのか?

インボイス発行事業者の登録を受けるかどうかは事業者の任意とされていますので、自らの仕事の状況を踏まえて登録するかどうかを判断することとなります。

登録した場合には消費税申告・納付を行うことになりますので、今まで免税事業者であった方は、次のような影響があることも踏まえて判断しなければなりません 。

消費税の申告・納付手続(及び納税負担)が必要になる!

課税事業者となれば、消費税の申告・納付が必要となり、納税負担も生じます。

申告においては仕入税額控除を行えますので、実際の納付税額が、単純に売上げの10%(又は軽減税率8%)とならないことがほとんどですが、消費税の対象となる仕入れ等がなければ、売上げの10%(又は軽減税率8%)ということもあります。

なお、消費税の申告期限は、個人事業者の場合は翌年の3月31日です。

請求書作成や記帳の際に消費税に関する判定が必要になる!

消費税が 非課税とされる取引や免税となる取引もありますし、標準税率(10%)が適用される取引だけでなく、軽減税率(8%)が適用される取引もあります。

そのため、インボイスの作成や記帳に当たっては、その取引が消費税の対象となる取引であるかどうか、適用税率が8%と10%のいずれであるかを判断しなければなりません。

4.登録するかどうかの判断は?

取引先との関係

インボイス発行事業者の登録を受けるかどうかの判断に当たっては、「取引先からインボイスの発行を求められるかどうか」が重要です。

なぜなら、消費者を相手とする事業の場合には、そもそもインボイスの発行を求められず、登録申請をする必要がないといったこともあるためです

免税事業者が登録せずに取引しようとする場合

登録せずに免税事業者のままでいると消費税相当額の10%を値引きせざる得ないのではないか、との懸念があります。

この点について、最近の報道によると、取引上優越した地位にある事業者(買い手)が、免税事業者との取引について、一方的な値引きを行うなどした場合には、独占禁止法、下請法や建設業法により、対処することを考えているようです。

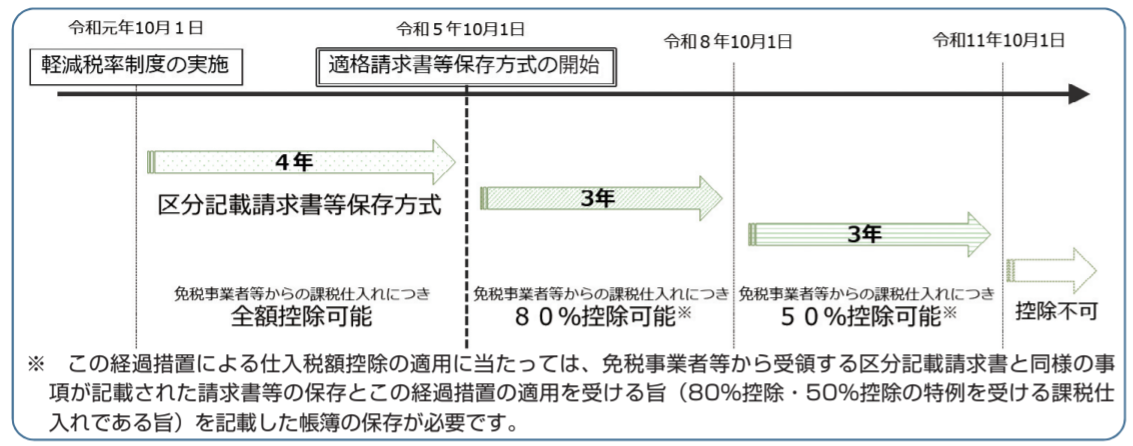

また、消費税法では、令和5年10月以後、登録を受けていない事業者(免税事業者)から商品を購入したり、サービスの提供を受けたりした場合であっても、仕入れに係る消費税額の一定の割合を控除できる経過措置が設けられています(下図)。

(出典)国税庁パンフレット「適格請求書等保存方式の概要-インボイス制度の理解のために-(令和3年7月)」

たとえば、免税事業者からの仕入れであっても、令和8年9月30日までの間は、引き続き(令和5年9月以前と比べて)80%に相当する額の仕入税額控除を行うことできます。

そのため、取引先事業者から、免税事業者のままで取引することを理由に消費税相当額の10%の値引きを求められた場合には、経過措置を踏まえた価格としてもらえないか相談してみましょう。

登録する場合には、簡易課税制度を選択することも検討する

前述のとおり、課税事業者になると、消費税に関する判定や税額計算など経理負担は増えます。そこで、簡易課税制度を選択することも検討するとよいでしょう。

最初に説明したとおり、消費税の納付税額は、売上げに係る税額から、仕入れに係る税額を差し引いて計算します。

「簡易課税制度」とは、この仕入れに係る消費税額を、売上げに係る税額の一定の割合(「みなし仕入率」といいます)とみなして計算するものです。

具体的には、まず、その売上げが①消費税の対象となる取引かどうか、②軽減税率の対象となるかどうかを判定し、売上げに係る消費税額を計算します。そして、これに「みなし仕入率」を乗じたものを仕入れに係る消費税額とすることができます。

本来であれば、仕入れ・経費でも同様の作業(①消費税の対象となる取引かどうか、②軽減税率の対象となるかどうかを判定し計算する)を行わなければなりませんが、これを省略することができます。

事業ごとの「みなし仕入率」は以下のとおりです。

| 事業区分 | 該当する事業 | みなし仕入率 |

|---|---|---|

| 第一種事業 | 卸売業 | 90% |

| 第二種事業 | 小売業、農林漁業(飲食料品の譲渡に係る事業) | 80% |

| 第三種事業 | 農林漁業(飲食料品の譲渡に係る事業を除きます。)、鉱業、建設業、製造業(製造小売業を含みます。)、電気業、ガス業、熱供給業及び水道業 | 70% |

| 第四種事業 | 第一種事業、第二種事業、第三種事業、第五種事業、第六種事業以外の事業(飲食店業等) | 60% |

| 第五種事業 | 運輸通信業、金融業及び保険業、サービス業(飲食店業に該当する事業を除きます。) | 50% |

| 第六種事業 | 不動産業 | 40% |

(出典)国税庁パンフレット「適格請求書等保存方式の概要-インボイス制度の理解のために-(令和3年7月)」

簡易課税制度により計算した場合には、原則の方法で計算した場合よりも納付税額が少なくなる場合もありますので、シミュレーションをしてみるといいでしょう。

また、令和5年からインボイスを発行するために登録を受け、新たに消費税申告が必要となった個人事業者については、令和5年12月までに所轄税務署長宛に届出書を提出して、簡易課税制度を適用することができる特例も設けられています(注)。

(注)本来、簡易課税制度を選択するためには、原則として、前年の12月31日までに届出書を提出する必要があります。

なお、簡易課税制度を適用するためには、前々年(前々事業年度)に消費税の対象となる売上げが5,000万円以下である必要があります 。

このほか、簡易課税制度を適用した際には還付申告とならないこと、少なくとも2年間は簡易課税制度を取りやめる届出書を提出することができないことにも注意してください。

以上を踏まえて、登録申請を行うかどうかを判断しますが、令和5年10月の制度導入時からインボイスを発行するためには、原則として、令和5年3月までに申請しなければならないこととされています。

そのため、取引先への確認などは、この期限から逆算して進めましょう。

執筆:アタックス税理士法人 税理士 廣畠 正訓

監修:アタックス税理士法人 社員 税理士 長沢 健史