「副業の確定申告“年間20万円までなら不要”の注意点!」では、副業収入に関して、「確定申告の有無」や「経費となるもの」のほか、確定申告する場合に「雑所得よりも事業所得として申告する方が税務的なメリットが大きいこと」「所得の種類は自由に選択できないこと」「税務メリットを受けるためには必要な手続きや手間を要すること」をお話しました。

今回は、副業が「事業所得」と判断される場合の確定申告についてお話したいと思います。

事業所得の申告区分

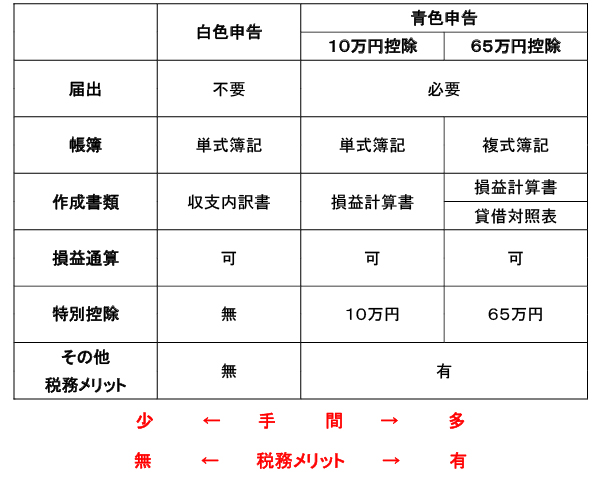

事業所得の確定申告で、一番初めに知っておかなければならないのが、3種類の申告区分についてです。

なぜならば、この申告区分により、手続きや申告時の提出書類、日々の手間、受けられる税務メリットが異なってくるからです。

全体がイメージしやすいように、「手間」と「税務メリット」の二つの視点から、簡単に表にしてみました。

申告区分別の手間のイメージ

事業所得は、大きく「白色申告」と「青色申告」の2色に分けられています。

さらに、青色申告は特別控除の金額により「10万円控除」と「65万円控除」の2区分に分けることができます。

白色申告

届出も不要で、手書きやエクセル等の簡易な集計で利益計算ができていれば、申告が可能です。

表中の単式簿記とは、お金の出入りを中心に、お小遣い帳を付けるイメージです。

また、確定申告時に提出する書類も青色申告と比べて少なく簡易です。

青色申告(10万円控除)

帳簿の記録等は白色申告と同様のイメージですが、青色申告の届出を期限内(原則、青色申告希望年度の3月15日までですが、開業した場合は2月以内)に提出する必要があります。

単式簿記で結構ですが、慣れてしまえば会計ソフトを使用する方が楽ですし、経営状況を把握する上でも便利ですので、なるべく早い段階での会計ソフトへの移行をお勧めします。

青色申告(65万円控除)

青色申告の届出を提出し、会計ソフトを使用してきちんと複式簿記ですべての取引を記帳し、利益計算のみならず、「現預金や不動産などの資産」や「借入金などの負債」の財産状況も把握できる書類(貸借対照表)を作成する必要があります。

手書きやエクセル等では正しい複式簿記の記帳は難しく、会計ソフトの利用が必須となります。

入力に際し、多少の知識を必要としますが、きちんと入力ができれば必要な書類は自動で作成されますので心配ありません。

申告区分による税務メリット

申告区分が理解できたところで、具体的な税務メリットを見ていきましょう。

白色申告と青色申告のいずれでも受けられる税務メリット

損益通算

事業により赤字が生じた場合に、その赤字を給与等の他の所得と相殺(損益通算)して、税金を安くすることができます。

青色申告のみが受けられる税務メリット

青色申告特別控除

先にお話ししたように、決められた期限までに届出を税務署に提出して青色の承認を受け、必要な帳簿付けと書類保存、書類作成・提出を行うことで、実際の経費に追加して65万円または10万円を控除して所得計算をすることができます。

純損失の繰越控除、繰戻し

事業により生じた赤字を翌年以降3年にわたって繰り越すことができ、未来の利益と相殺して、未来の税金を安くすることができます。

また、前年も青色申告をしている場合には、事業により生じた赤字を前年に繰り戻して、前年の利益と相殺して、前年の税金を安く計算し、還付を受けることもできます。

専従者給与

配偶者や親族に支払う給与を必要経費として計上することができます。

(実は白色申告でも可能ですが、配偶者か否か等により、経費とできる金額に制限があります。)

なお、この適用を受けるには要件があり、事前に手続きが必要となりますのでご留意ください。

30万円未満の減価償却資産の特例

30万円未満の減価償却資産であれば、本来数年で経費化すべきものでも、全額を支出した年度の費用として申告することが可能です。

減価償却資産とは、「副業の確定申告“年間20万円までなら不要”の注意点!」でお話した数年間で経費を認識していくPCなどの消耗品や備品をイメージしていただければと思います。

その他

青色申告にはこの他にも、給与等の金額が増加した場合や少し高額なものを購入した場合など、多数の税額控除や特別償却の特例があります。

青色申告(65万円控除)の改正

ちなみに、この65万円の特別控除は、2020年から55万円に引き下げられることになっています。

しかし、次のいずれかの要件を満たすことで65万円の控除が認められます。

事前の申請書を必要とし、規定の定めによる保存を行わなければなりません。

・電子申告をする

e-Taxと呼ばれるもので、国税庁のサイトより申告を行うものです。

白色と青色のいずれにせよ、日々の帳簿付けや書類作成、書類保存は必要です。

税務手続き的な意味合いだけではなく、事業を行う以上、経営的視点からも数字を把握管理することは大切です。

とはいえ、個人事業は、時間や手間をかける余裕がない場合が多いのも事実です。

白色申告と青色申告の10万円控除は、手間にほとんど差がありませんが、税務メリットは青色申告の方が多くあります。

副業が「事業所得」と判断される場合は、手間をかけたくない方も、青色申告の10万円控除から申告をすることをお勧めします。

※副業で事業所得となるケースについては、メルカリで利益が出たら確定申告は? でも解説していますので、こちらもお読みください。

アタックス税理士法人 コンサルタント 宮田 香菜子

2003年 茨城大学卒。中小企業から上場企業まで幅広い法人の税務顧問業務を担当。また、組織再編や資産税などの特殊税務業務にも携わる。