収入を得ると、その金額に応じて所得税や住民税などの税金がかかってきます。

お給料を得ている方々にとっては当たり前のことですが、突然お給料がもらえなくなってしまったときはどうなるのでしょうか。

収入が得られなくなってしまいますので、所得税はかからなくなります。

しかし、住民税は払わなければならなくなるケースがほとんどです。

なぜ、収入がないのに住民税がかかるのか、その仕組みを説明します。

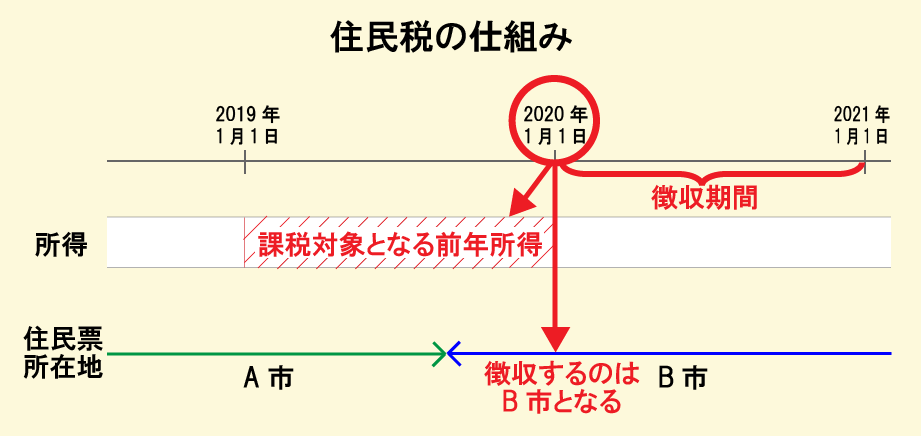

住民税の仕組み

住民税はその年の1月1日に住所を有している人にかかります。

そして税金計算を簡単に行いたいという考え方から、前年所得課税主義なるものが採用されています。

具体的に言えば、2020年1月1日の住所地の市区町村が、2019年1月1日から12月31日までの所得をもとにして、2020年の住民税をかけることにしている、ということです。

なお、ここでいう所得とは、収入から費用を引いた儲けのことをさしています。

住民税は収入ではなく、この所得(しかも前年の)に対して課税される仕組みになっています。

一般的に、会社勤めの方の場合、費用に該当するものとして「給与所得控除」が行われます。

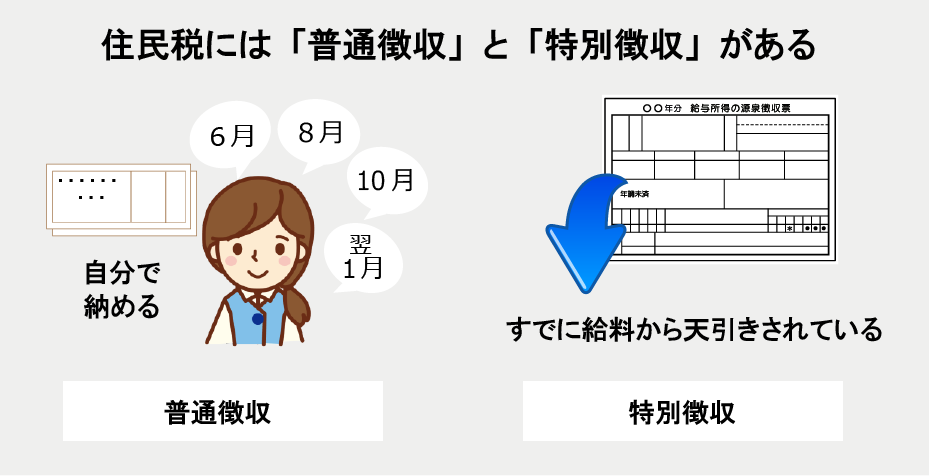

住民税の納め方

前年の所得をもとにして、当年の住民税が計算されるわけですが、納税の書類(納税通知書)が個人の手元に届くのが、当年6月頃となります。

この書類を受け取った個人が、6月、8月、10月及び翌年の1月に分けて、自ら納めることになります。この自分で税金を納める方法を「普通徴収」と呼んでいます。

一方、会社勤めをしている場合には、この納税の書類が会社に届きます。

書類を受け取った会社では、毎月のお給料から天引きする形で、個人に代わって税金を納める手続きをしてくれています。この給与天引きで個人に代わって会社が税金を払う方法を「特別徴収」と呼んでいます。

収入がなくなっても住民税がかかるケース(例)

いつもは会社が代わりに税金の支払いを代行してくれているので、住民税の存在を真剣に考えるタイミングはあまりないかもしれません。

ただ、住民税のことを真剣に考えておかないと、次のような場合に困ることになります。

職を失ってしまった場合

例えば前年は会社員として働いていた方が、当年に入って職を失ってしまったという場合を考えてみます。

前年は働いていますので収入を得ていますが、当年は失業中なので収入がありません。

収入がないのに6月頃になって自宅に、住民税の納税の書類が送られてきます。

上記の通り、住民税は前の年の所得に課税され、当年になって税金を納めることになる課税方式だからです。

結婚して専業主婦となった場合

同じようなケースとして、結婚され専業主婦になったというケースも考えられます。

このケースも、前年は会社勤めをされていれば、お給料を手にしています。

その後、結婚を機に仕事を辞めると、前項と同じ状況になります。

扶養に入ったからといって、当年の住民税がなくなるわけではありません。

毎月の収入が継続的に入ってくる状況であれば、あまり気にしないことでも、収入がないタイミングですと、大きな負担になることは間違いありません。

「収入がないのになぜ納税しなければならないのか」とその時になって慌てることのないよう、住民税が前年所得課税をベースに出来上がっていることを理解しておきましょう。

複数個所で働いている場合、どうなる?

つぎに、学生の方に多いかもしれませんが、アルバイトを複数かけもっているケースも、住民税が課税されることがあります。

1箇所での収入はそれほど多くなくても、複数のアルバイト先の収入をすべて合計すると、「税金を納める必要がある人」として徴収される可能性があります。

アルバイト先の会社では、アルバイトの方の収入を年に一度、市区町村に報告する仕組みになっています。

ご存じのとおり、今は一人ひとりにマイナンバーという個人情報が付与されています。

複数のアルバイト先で働かれていたとしても、その人のマイナンバーで集計すれば、即座に収入情報の合計を補足できるように変わってきています。

このケースも翌年の6月頃に納税の書類が自宅に届き、驚くことになりかねませんので注意してください。

まとめ

住民税は前の年の所得をベースに、翌年の6月に納税の書類が届くため、このことを知って備えておくことが重要だということがお分かり頂けましたでしょうか。

分納や免除の取り扱いは、各市区町村の条例によって若干の差があります。

万が一、上記のようなケースに当てはまってしまった場合は、お住いの市区町村に直接相談するようにしてみてください。

アタックス税理士法人 代表社員 税理士 村松 宏昭

2000年 東洋大学卒。公認会計士・税理士事務所勤務を経て、アタックスに参画。中小企業から上場会社まで幅広い顧客を担当。お客様中心主義の税務サービスを信条とし、経営者に対する財務面からの熱血指導でも定評がある。