相続税は「贈与税の補完税である」と言われます。

相続税は、人の死によって財産が引き継がれる時に、その財産に対し課税されるものです。

贈与税は、ある財産をあげる・もらう時に、その財産に対し課税されるものです。

つまり、相続税の負担を軽くしようと考えて生前に贈与をおこなっても、贈与税がある以上、贈与の段階で課税され、結局のところ税金を免れることができないようになっているのです。

そこで今回は、生前贈与で税金負担をおさえようとして、後で思わぬ課税を受けてしまった例を、ケーススタディとしてご紹介したいと思います。

そもそも贈与税って?

今さらですが、贈与税ってどんなものを言うのでしょうか?

一言でいうと、贈与税は個人が個人から財産をもらった時にかかる税金です。

(ちなみに、会社など法人から財産をもらった時の税金は、所得税になります。)

ただし、贈与税のかからないものもあります。

例えば次のようなものです。

- 扶養親族間での生活費や教育費に充てるため取得した資産のうち、通常必要と認められるもの。

- 個人から受け取る香典、花輪代、年末年始の贈答、祝物又は見舞などのための金品で、社会通念上相当と認められる額。

少し難しいですが、「通常必要」や「社会通念上」というのは、「生活していて普通は・・・」というイメージでしょうか。

「生活していて普通は・・・」ではない、つまり過大とみなされる贈与が行われると、贈与税がかかるということです。

贈与税の種類は?税額は?

贈与税の種類には、一般的には、暦年贈与と相続時精算課税と言われるものがあります。

暦年課税は、世間一般に知られている「年間110万円まで無税」と言われるものですね。

相続時精算課税とは、贈与の時は課税を緩くみて、相続が起こったときに最終的に相続税で精算しようとするものです。

今回は、一般的な贈与である「暦年贈与」の算定方法を紹介します。

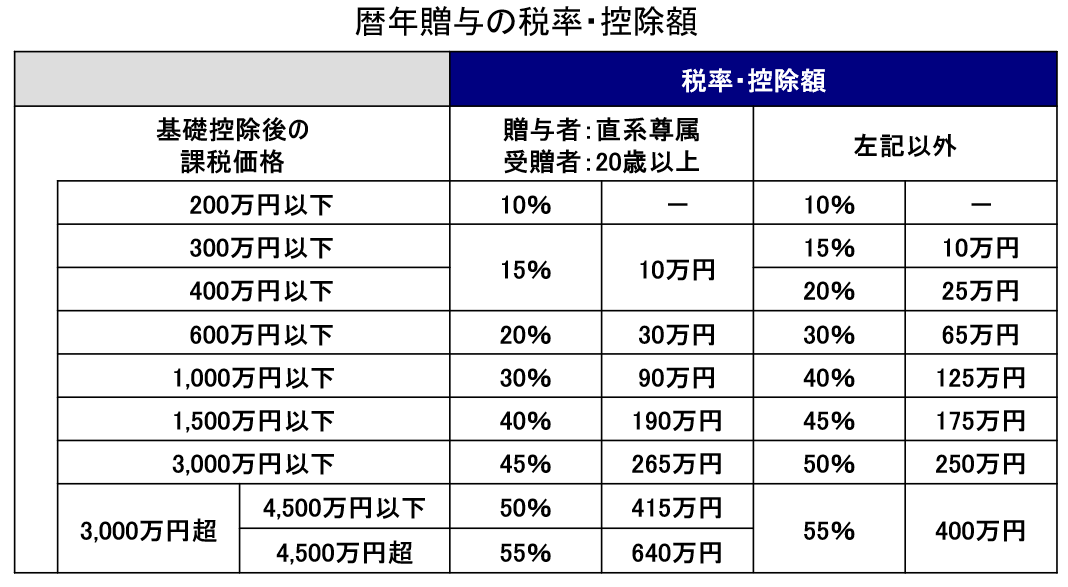

表をご覧ください。

表の左上に「基礎控除後の課税価格」とありますが、この列が、贈与額から1人当たり年間110万円を差し引いた価格となります。

たとえば、お父さんから20歳の娘に500万円あげた場合は、以下の計算により48.5万円の贈与税がかかることになります。

- あげた500万円から110万円を差し引きます。500万円-110万円=390万円

- 390万円なので「基礎控除後の課税価格」の「400万円以下」の行を見ます。

- 贈与者はお父さんで、お嬢さんは20歳以上ですので、表の「贈与者:直系尊属、受贈者:20歳以上」の列を見ます。

- 税率が15%、控除額が10万円だとわかります。

- 贈与税=(500万円-110万円)×15%-10万円=48.5万円 となります。

なお、110万円以下の贈与は「基礎控除後の課税価格」が0円となりますので、贈与税は無税になります。

ケーススタディ:生前贈与してもこんな場合は税金が発生

さて、ここからは、本題である「税金を抑えようと生前贈与したのに、後で思わぬ課税を受けてしまった」というケースを見て行きましょう。

①名義預金として課税されるケース

名義預金とは、配偶者や子どもの名義で開設した、実際の預金者と口座名義が異なる預金のことです。

子どもの名義であっても、相続時に父の預金として認定がなされる可能性があります。

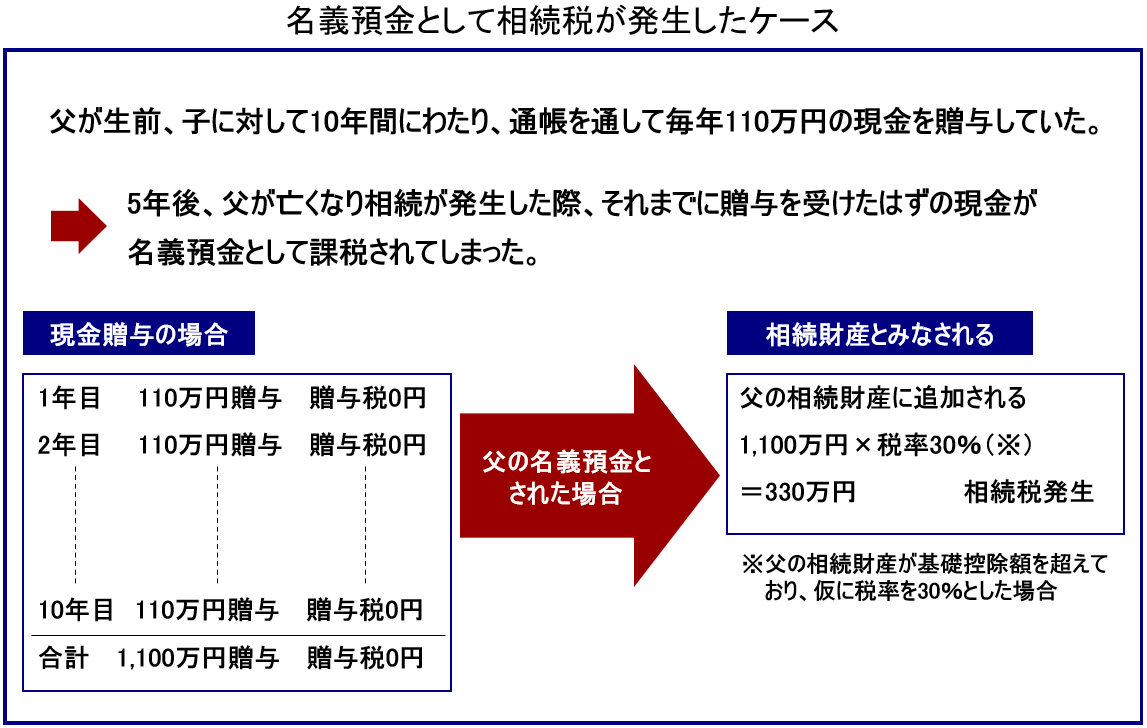

つぎの図をご覧ください。

上図のように、贈与を毎年110万円ずつ行ったと認定されれば、贈与税は0円ですが、これが正式に贈与として認められないと、父の相続時に相続税が発生してしまいます。

そこで、名義預金にならないように、父から子へ現金を贈与する場合には、次のポイントが大事になります。

- 父自身の通帳から子自身の通帳に現金を動かすこと。

- 通帳と印鑑は、子供が管理していること。

- 贈与契約書は、父と子の自筆で作成すること。

- 贈与申告をしっかりすること

このようなことが守られていないと、子名義の預金であっても父名義の預金として認定がなされ、父の相続時に相続財産として課税される可能性があります。

②同額の財産と借金を贈与して、贈与税0円ではないケース

受贈者に一定の債務を負担させることを条件にした財産の贈与のことを「負担付贈与」といいます。

たとえば、「財産と借金を相殺すると0円だから贈与税はかからない」と思っていても、負担付贈与では思わぬ贈与税がかかるケースがあります。

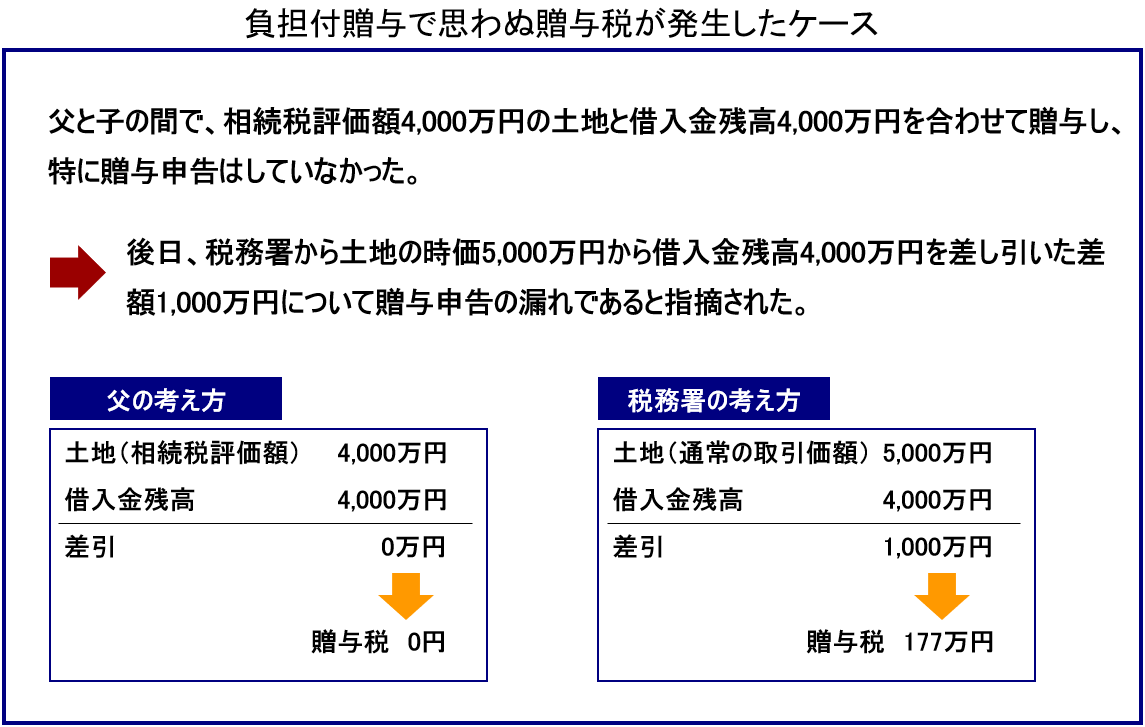

つぎの図をご覧ください。

上図のように、負担付贈与では、財産は「相続税評価額」ではなく「時価」で贈与があったものとみなされます。

そのため、負担付贈与をする場合には、次のポイントを理解しておくことが大事です。

- 贈与された「財産の価額」から「債務の負担額」を差し引いた価額が「贈与」とされる。

- この場合の「財産の価額」は、相続税評価額ではなく「通常の取引価額(時価)」となる。

- 不動産等を贈与する場合は、相場等の確認など、時価を立証できる資料の準備が大切。

したがって、負担付贈与は、時価と相続税評価額との間に乖離がある場合には注意が必要です。

おわりに

いかがでしょうか?

贈与と言われると、ある財産をあげた・もらったという一回きりの単純なやり取りと考えがちですが、取引によっては、贈与の流れや財産の価格などの実態を捉えた考え方が課税においては行われる、ということがお分かりいただけたと思います。

生前贈与を行う際は、後でビックリすることがないようご注意ください。

アタックス税理士法人 社員 税理士 青木 規朗

中小企業から上場企業まで幅広い法人税務顧問を担当する傍ら、個人資産家や企業オーナー等への資産税業務に従事。特に組織再編を含めた自社株承継対策や相続対策など財産コンサルティングを得意とする。