確定申告の申告書には、「事業所得」「不動産所得」「一時所得」や「雑所得」等、様々な所得の種類が記載されていて、戸惑う人も多いと思います。

「副業の収入はどこに入れるの?」

「手にしたこのお金、申告書に乗せる必要はあるの?」などなど。

そこで今回は、所得の種類から税額計算の基本的なやり方まで、所得税の初歩的なルールについて解説します。

そもそも所得とは?

まず「所得」とは何なのか? というところから考えてみましょう。

大辞林によると、所得は、

一定期間に、個人・企業などの経済主体が勤労・事業・資産などによって得た収入から、それを得るのに要した経費を差し引いた残りの純収入。

と記載されています。

つまり、一定期間に人や会社が儲けた時の、その「儲け」が「所得」です。

そして、人が生んだ「儲け」に対して課される税金が「所得税」になります。

また、一口に所得といってもその発生の仕方は様々です。

所得税法では、その発生の仕方により所得を10種類に区分しています。

どんな所得の種類があるの?

所得の種類と概要は、下記のとおりです。

| 所得の種類 | 概要 |

|---|---|

| 利子所得 | 預金の利子や公社債等の利子収入に基づく所得 |

| 配当所得 | 株主や出資者が受け取る剰余金の配当 |

| 不動産所得 | 土地建物等の賃貸により生じる所得 |

| 事業所得 | 個人で行っている事業により生じる所得 |

| 給与所得 | 給与所得者の給与収入に基づく所得 |

| 退職所得 | 退職手当、一時恩給その他退職により一時的に受ける給与に基づく所得 |

| 山林所得 | 山林を伐採して売却した場合や、立木のまま譲渡した際の所得 |

| 譲渡所得 | 土地、建物、株式等の資産を譲渡した場合に得られる売却益 |

| 一時所得 | 当たり馬券、宝くじ、満期保険金等の営利目的の活動によるものでない所得 |

| 雑所得 | その他の所得に当てはまらないもの |

具体的な例をあげると、主だったものは以下のとおりです。

- サラリーマンの給与、賞与 ⇒ 給与所得

- 個人事業主の事業に係る収入 ⇒ 事業所得

- 副業として不動産関連の収入がある場合 ⇒ 不動産所得

- 副業としてFXで収入を得ている場合 ⇒ 雑所得

- 競馬や競艇、あるいはカジノ等で儲けた場合 ⇒ 一時所得

総合課税、分離課税って?

さて、所得税の課税の方法には、二つの方法があります。

一つが「総合課税」、もう一つが「分離課税」です。

総合課税と分離課税では税率が違う

それでは、総合課税と分離課税ではいったい何が違うのでしょうか?

簡単にいうと、税金の計算の仕方が以下のように異なります。

総合課税である所得をすべて合算した上で計算。

合算額の多寡に応じて税率が変化(累進課税)。

<分離課税>

所得の種類ごとに税額を計算。

金額の多寡にかかわらず、税率は一定。

ただし所得の種類ごとで税率は異なります。

総合課税は「複数の所得を総合した金額に対して税率を乗じる」から総合課税、

分離課税は「他の所得とは分離して税率を乗じる」から分離課税、

と呼ばれるというイメージですね。

各所得が総合課税なのか分離課税かについては、大まかに下表のとおりに区分されています。

(※あくまで大まかな区分です。実態によっては区分が異なるケースもあり得ます)

| 総合課税 | 分離課税 |

|---|---|

| 事業所得 不動産所得 利子所得 配当所得(上場株の配当は分離課税の選択も可) 給与所得 雑所得 譲渡所得(土地建物、株式以外の譲渡) 一時所得 |

譲渡所得(土地建物、株式の譲渡) 配当所得(上場株の配当は選択可) 山林所得 退職所得 |

なお、利子所得のうち銀行から受け取る預金利息等は、利息を受け取る際に所得税額分の金額が控除された状態で振り込まれるため、申告の必要はありません。(この課税方式を源泉分離課税といいます。)

これに対して、確定申告で申告を行う「分離課税」は「申告分離課税」と呼ばれます。

「総合課税」の税額の計算方法は?

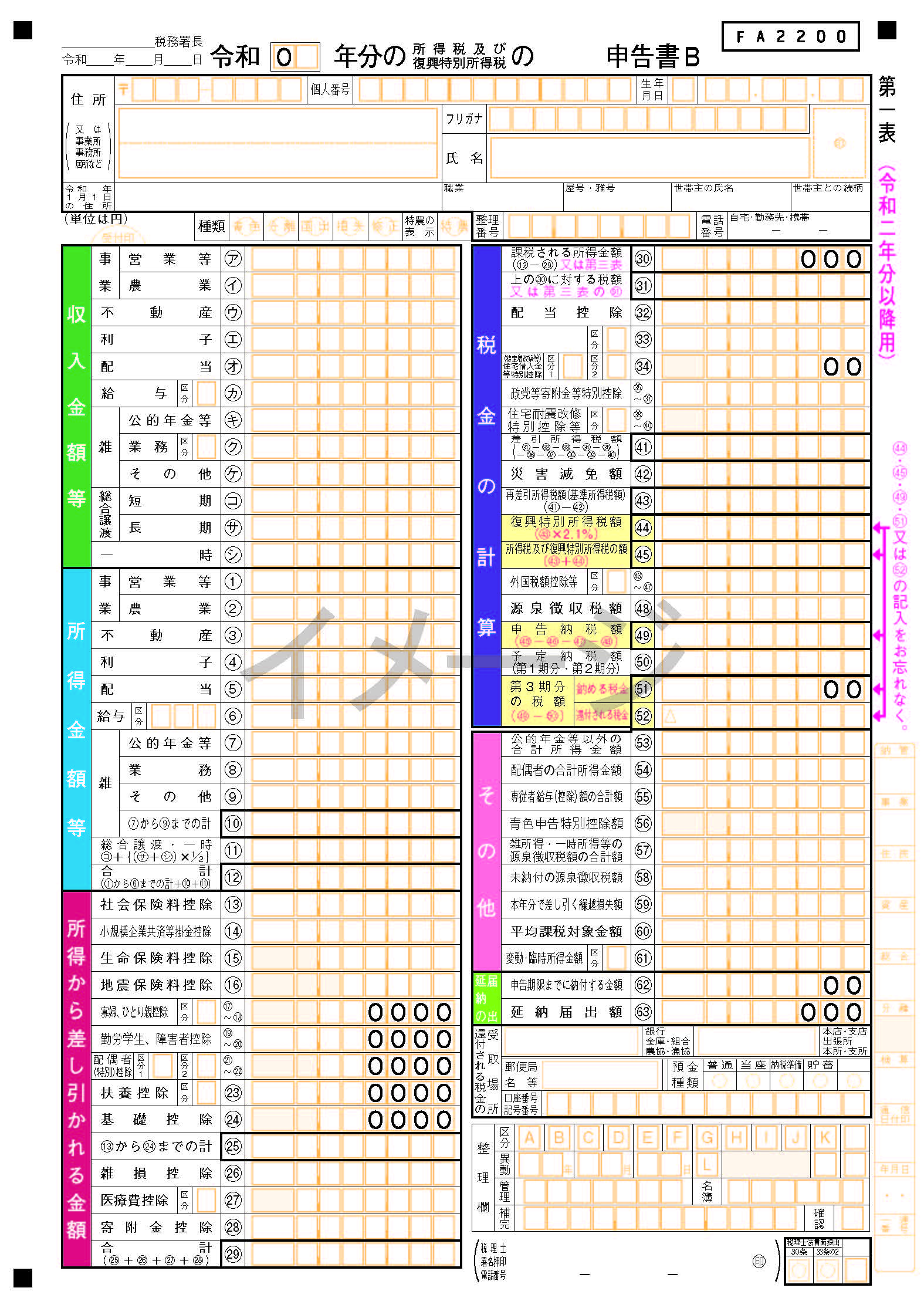

それでは、最も一般的な所得税の計算方法である「総合課税」について、確定申告の申告書で確認してみましょう。(図をクリックすると別画面で開きます)

こちらの第一表は、主に総合課税される所得の金額の明細を記入するものです。

(分離課税については、第三表というものを用いて記入します)

収入金額と所得金額

左上に「収入金額等」「所得金額等」と記載があり、それぞれ内訳として各所得の名前が記載されています。

- 「収入」は単純に手元に入ったお金のことです。

- 「所得」は先述のとおり「儲け」のことです。

「所得」の計算方法は各所得によって異なりますが、それぞれの計算式にしたがって各所得を算出し、記入することになります。

所得 = 収入金額 - 収入を得るために支出した金額 - 特別控除最大50万円

繰り返しとなりますが、

総合課税は「複数の所得を総合した金額に対して税率を乗じる」ものです。

したがって、「総合課税」方式で課税される各所得を、すべてここに記入し合計額をもとめるわけです(表の⑫が合計欄)。

※各所得の計算方法は所得ごとに異なりますので、今回は省略します。

(参考)国税庁HP No.2220 総合課税制度「2 対象となる所得」の各所得ページ

所得から差し引かれる金額

「所得から差し引かれる金額」欄に社会保険料、生命保険料等の控除額を記入します。

(控除については、所得控除の基本(1)~(5)をご参照下さい。)

ここに書かれた金額が、所得から差し引かれ、課税対象額が計算されることになります。

上記の申告書の㉙の欄が、差し引かれる金額の合計欄です。

「課税される所得金額㉚」が課税対象額

上記で記入した各所得の合計(⑫)から、差し引かれる金額の合計(㉙)を差し引き、最終的な「課税される所得金額㉚」を算出します。

この「課税される所得金額㉚」に総合課税の税率を乗じることで、所得税の税額が計算されます(㉛)。

㉜以降の欄では、源泉徴収済みの税額や特殊な控除や減免等々の調整を行います。

会社などで源泉徴収された税金額はここに記入することによって、確定申告によって納税すべき・還付されるべき正しい税額が計算されるわけです。

「総合課税」の税率

「総合課税」の税率は、先述のとおり、金額の多寡によって以下のように変化します。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

最大で税率は45%にもなりますが、それとは別に控除額が設定されています。

例えば総合課税により課税される所得金額が16,500,000円であった場合、

といった計算式となり、約391万円の所得税が発生することになります。

「分離課税」の税率とは?

分離課税の税率は所得の種類ごとに異なるため、ここでは詳しく説明しませんが、ポイントは、累進課税ではなく所得の種類ごとに一定の税率だということです。

したがって、総合課税も分離課税も選択できる上場株の配当所得のような場合は、どちらの方法にするか税率で検討する余地があります。

(配当は通常総合課税ですが、上場株の配当については分離課税を選択することが可能です。)

上場株の配当所得の場合、分離課税のときは15%の税率が用いられるため、総合課税の合計金額が多い人(累進税率が高い人)は、分離課税を選択することで税金が有利なものとなります。

最後に

以上のように、所得税は、

- 「まず何所得に該当するのか」の判定

- 「総合課税・分離課税どちらに該当するのか」の判定

- 「正しい所得金額」の算定

- 「正しい控除額」の計算

- 「正しい税率」で税額計算

上記ステップを踏まえた上でようやく算定されるものとなります。

所得税の対象は非常に幅広く、計算も煩雑です。

平成30年には所得税の申告に関する税務調査は約60万件行われており、調査により148億円の加算税が発生しています。(国税庁公表資料より)

しかし、正しい知識を持って正しい申告を行えば、調査に怯える必要も加算税の支払いをする必要もありません。

今回は特に基本的な考え方についてお伝えしましたので、こちらを念頭に置きつつ、今後はご自身の収入に関する事項についてより詳細に確認を進めて頂き、毎年の申告を間違いなく行っていきましょう。

執筆:アタックス税理士法人 コンサルタント 杉浦 健司

監修:アタックス税理士法人 社員 税理士 長沢 健史